嘉和生物向港交所递交招股书:拟募资25亿港元

嘉和生物招股书

而这距离嘉和生物在今年6月1日宣布完成1.6亿美元B轮融资,还不到一个月的时间。当时就有业内人士猜测,引入淡马锡等新的投资者,这意味着嘉和生物距离IPO不远了。

只是谁也没想到进展如此之快。

回首嘉和生物的上市之路,可以说一路走来颇为不易。

2013年12月,打出口号要布局“大生物”产业平台的沃森生物以2.92亿元从原股东惠生投资和安胜投资手中买下嘉和生物的控股权,成为后者的控股股东。然而双方的“联姻”仅仅维持了不到四年时间。

时间来到了2018年,随着沃森生物的一纸16亿的转让公告,嘉和生物单飞,不再是沃森生物的控股子公司。此次股权转让也被认为嘉和生物有意在境外上市。

2018年年初港交所推出IPO新政,允许未有收入的研发型生物医药企业上市,信达生物、百济神州等生物药企先后登陆港交所。嘉和生物也为谋求独立上市开始了一系列资本腾挪,据时代周报报道,为推进境外上市的股权重组方案,嘉和生物先后引进康恩贝、高瓴资本、观由兴沃、盈科创投等投资方。其上市进程也开始加快。

2019年9月,嘉和生物还邀请了前德意志银行董事总经理兼亚太研究部医疗健康行业研究主管胡琦勇加盟,担任公司首席财务官兼首席战略官。

2019年12月,嘉和生物的两位老东家康恩贝和沃森生物双双发布股权转让公告,拟将各自持有的嘉和生物股权转让给JHBP(CY)Holdings Limited的全资子公司HH CT Holdings Limited,进一步推进嘉和生物境外上市的股权重组。当时即有消息称,嘉和生物寻求最早2020年在香港上市。

现如今,随着招股书的递交,嘉和生物距离上市的步伐又前进了一步。

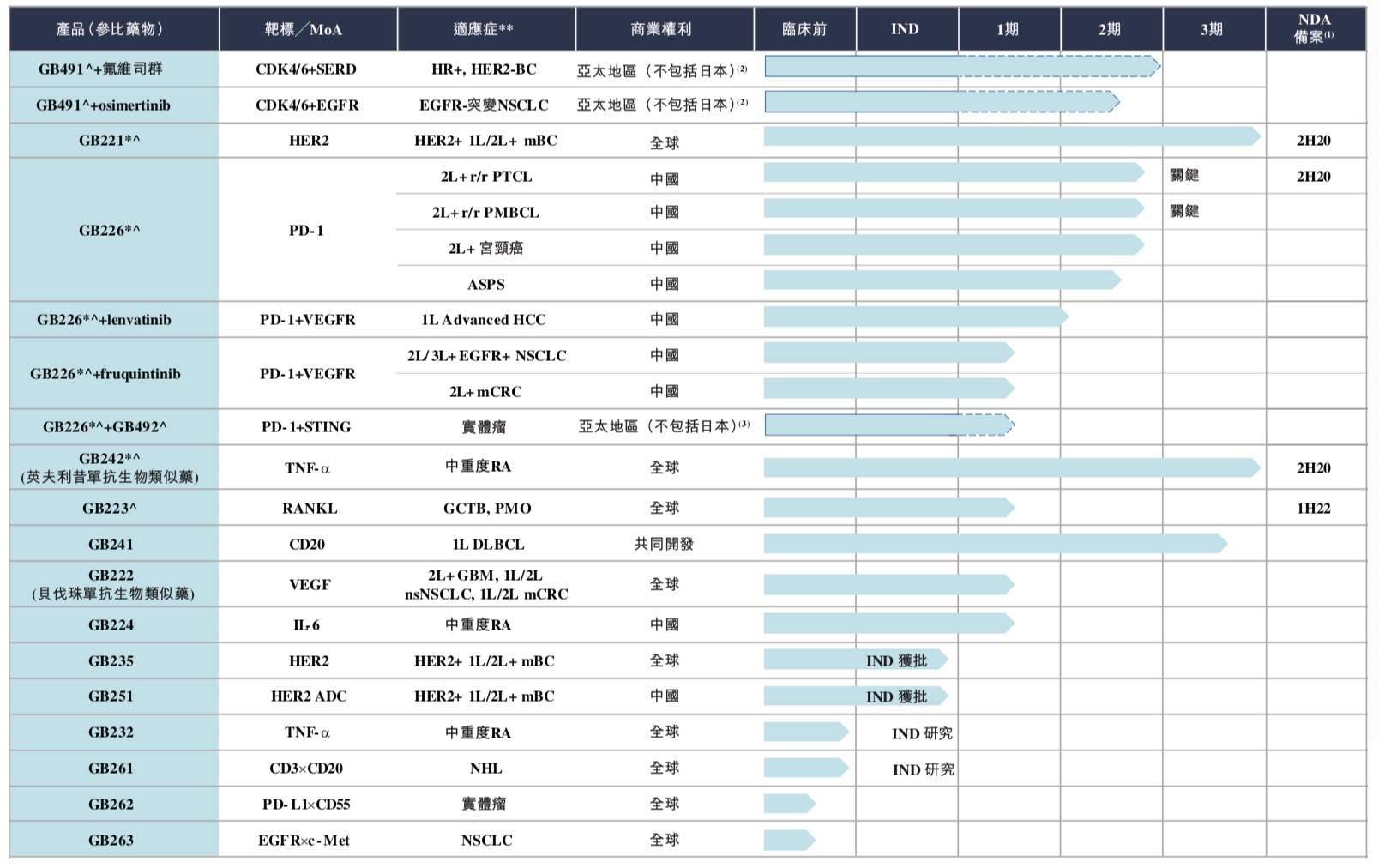

根据其招股书,嘉和生物现有15款主要凭借自行研发的候选药物,且在亚洲正进行18项临床试验,并计划于未来12至18个月内将向国家药监局及食药监局分别提交三项新药上市申请(NDA)及多项临床研究用新药上市申请(IND)。

嘉和生物研发管线 来自招股书

目前,嘉和生物拥有六款主要候选药物,在治疗多种肿瘤、自身免疫等慢性疾病适应症方面极具潜力。该六款候选药物分别为:

据悉,上述的六款关键候选药物,其中三款已进入III期或II关键性临床试验(GB226、GB221、GB242)。嘉和生物计划最快于明年展开药品的商业化销售。

不过,同很多创新药企一样,嘉和生物目前尚无获准用于商业销售的产品,仍然处于亏损状态。

招股书显示,嘉和生物2018年、2019年营收分别为688万元、1304万元;年度亏损分别为2.83亿元、5.2亿元。

根据招股书,此次募资主要用于拨付GB491的计划临床试验及注册备案筹备,用于拨付公司核心产品正在进行及计划中的临床试验、适应症扩大、注册备案筹备及潜在商业化(包括销售及营销),及用于拨付研发中心其他候选药物正在进行及计划中的临床试验、适应症扩大、准备注册备案及潜在商业化(包括销售及营销)等等。

目前,嘉和生物在中国设立了三大办事处及产业基地——上海张江、云南玉溪和北京办公室,并在美国南旧金山创立了实验室,公司目前拥有400多名员工,其中80%为科研人员。

值得一提的是,虽然嘉和生物拥有多款靶向候选产品,但是创新药领域是一个拼速度、拼资本、拼市场的一个领域,对于嘉和生物来说,真正的挑战或许还在后头。

文章评论(0)