股价上涨1.5倍,康宁杰瑞离商业化还有多远

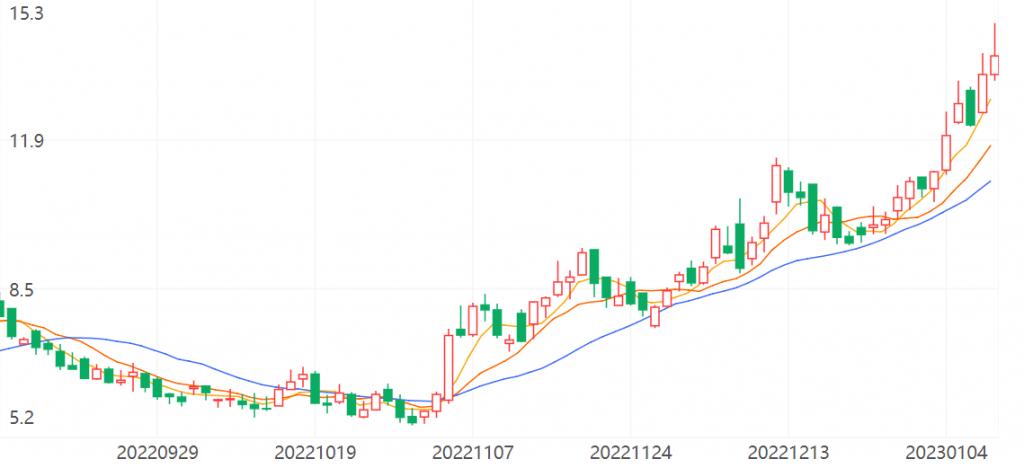

资本市场上,康宁杰瑞正在上演“逆袭”。去年11月以来,创下历史新低的港股康宁杰瑞突然止跌回升,一路大幅上涨,截至1月10日,已累计上涨150.45%,创近13个月新高。

康宁杰瑞港股近期走势

与资本市场的火爆相比,成立7年的康宁杰瑞仍然持续亏损,虽然已有一款产品上市,但距离实现商业化还有很长的路要走。

PD-(L)1抑制剂开局

这是康宁杰瑞成立以来首个获批上市的产品。

但恩沃利单抗刚上市就不得不面对激烈的竞争。目前,国内已上市的PD-(L)1靶点药物不少于14个,还有超70个在研候选药物。适应症方面,国内K药的dMMR/MSI-H晚期结直肠癌早已获批,复宏汉霖、乐普生物、百济神州、恒瑞医药也有相应布局。

然而,与目前已经上市及在研的PD-(L)1抗体相比,恩沃利单抗注射液有着独特的优势。

在药物使用上,市场上的PD-(L)1治疗往往需要频繁进行静脉滴注,这会花费大量的时间,同时也会影响患者使用药物的依从性。而恩沃利单抗注射液独特的皮下注射设计不仅在安全性和依从性方面具有优势,并且也具有可贵的便利性,患者无需进行静脉滴注就可以在30秒内完成给药,大大缩短了给药时间,从而提高患者生活质量。

恩沃利单抗晶体结构

来源:康宁杰瑞官网

差异性和稀缺性让恩沃利单抗一上市就收获目光。资料显示,恩沃利单抗在刚上市仅一个月的时间中,销量就达到12000支,创下了6030万元的销售收入,远高于同类竞品在2021年的月平均销售额。2022年前五个月,恩沃利单抗也取得了32000支的良好销量表现,收入增长至1.61亿元。

值得注意的是,恩沃利单抗带来的收益并非康宁杰瑞一家独享。

2020年,康宁杰瑞、先声药业、思路迪医药订立合作协议,就恩沃利单抗肿瘤适应症在中国大陆的商业化达成战略合作。

根据协议条款,康宁杰瑞是恩沃利单抗的独家生产商,负责生产供应;思路迪医药负责临床开发、注册和市场销售;先声药业负责在中国大陆注册上市后的独家商业推广。

康宁杰瑞在按一定比例加成后,会以出厂价将药品销售给先声药业,后者在完成商业化销售后,从收入端提取一定的销售分成,剩下的税前利润才由思路迪和康宁杰瑞来平分。2022年上半年,康宁杰瑞通过恩沃利单抗的销售收入是5000万元左右。

客观而言,康宁杰瑞作为一家生物科技公司,缺乏较大规模及经验丰富的肿瘤药物推广团队。选择与思路迪、先声药业合作,可以加快产品的临床开发,迅速建立有利的市场地位,为恩沃利单抗的商业化推广带来积极影响,但同时也摊薄了新药带来的利润。

恩沃利单抗注射液

来源:康宁杰瑞官网

此外,康宁杰瑞将“一药多吃”发挥到极致,恩沃利单抗各种适应症被分割后对外授权。

将乙型肝炎在内的所有病毒性疾病的开发和商业化的全球独家权益授予歌礼制药,换取现金首付款,开发、注册和商业化里程碑付款以及约15%至约20%的梯度销售额分成;与Tracon公司达成协议,Tracon公司获授美国、加拿大、墨西哥及其各自属地在人类肉瘤治疗方法领域上的独家及不可转让许可。

综上,尽管国内PD-(L)1药物严重内卷,但恩沃利单抗注射液作为国内唯一的可皮下注射的PD-(L)1药物,具有独特的竞争优势。与此同时,在产品商业化方面,康宁杰瑞选择扬长避短,与国内有实力的药企合作开发推广,加速恩沃利单抗市场开拓。

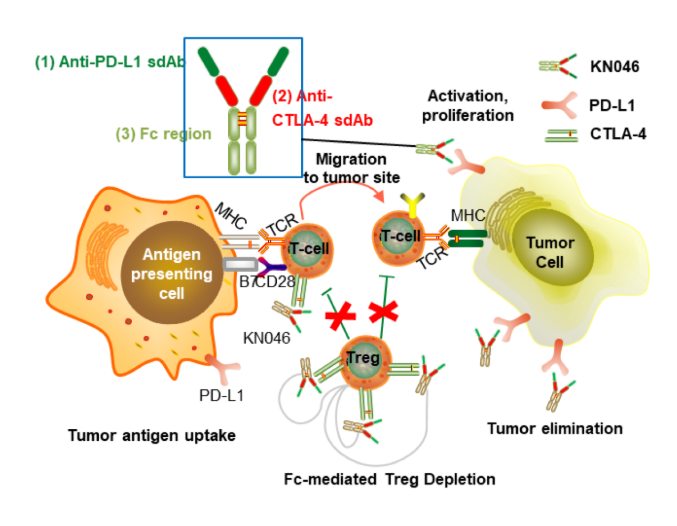

KN046是康宁杰瑞自主研发的全球首创重组人源化PD-L1/CTLA-4双特异性单域抗体Fc融合蛋白,目前正在中国、美国及澳大利亚进行约20项涵盖10多类肿瘤、处于多个阶段的临床试验,适应症包括非小细胞肺癌、肝癌、胰腺癌、三阴乳腺癌、食管癌及胸腺癌等。

目前KN046四个注册临床试验正在进行中,从披露的临床研究数据来看,KN046疗效显著,有望成为康宁杰瑞最具全球竞争力的核心产品之一。

然而,为人诟病的是,KN046研发进度不如预期。早在2021年年报中就预计将在2022年获批上市,但在2022年中报中又将上市的时间推到了2023年,而竞争对手康方生物的卡度尼利单抗(PD-1/CTLA-4双抗)已在2022年6月获批。

与此同时,目前国内大约80款双抗药物处于临床阶段,其中康方生物的另一款双抗AK101、百济神州-ZW25、恒瑞医药的SHR1701均已进入Ⅲ期临床研究。前有狼后有虎,可以预见,康宁杰瑞KN046面临的竞争环境将不会轻松。

KN046设计方案

来源:康宁杰瑞官网

除了KN046,康宁杰瑞还有一款王牌双抗也已进入Ⅲ期临床研究——KN026。

KN026是康宁杰瑞开发的HER2双特异性抗体,可同时结合 HER2的两个非重叠表位,导致HER2信号阻断,优于曲妥珠单抗和帕妥珠单抗联用的效果。

KN026治疗HER2阳性乳腺癌、胃癌/胃食管结合部以及与KN046联用治疗HER2阳性实体瘤的临床试验都已经进入关键临床阶段。

临床试验结果表明,KN026具有良好的疗效和安全性,甚至在多线抗HER2治疗后进展的HER2阳性乳腺癌患者中仍然表现出显著的抗肿瘤活性。

值得注意的是,在KN026商业化方面,康宁杰瑞选择与石药集团订立许可协议,石药以最高10亿元获得 KN026 单药及联合用药在中国内地的独家开发及商业化许可权。

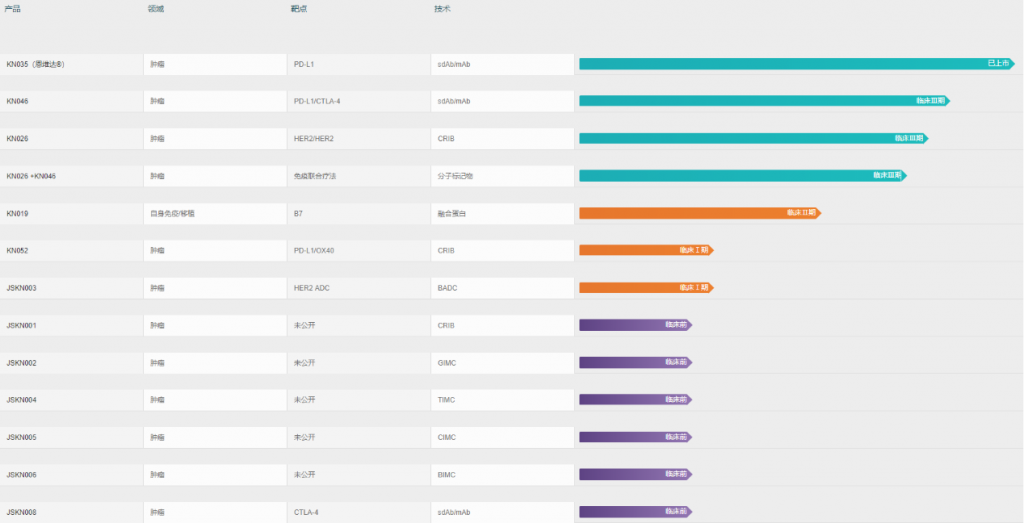

作为国内最早布局双抗的玩家之一,2022年康宁杰瑞还有更多的双抗管线进入临床。

KN052是PD-L1/OX40双抗,2022年6月,Ⅰ期临床研究完成首例患者给药。

JSKN003是新型靶向HER2双表位的抗体偶联药物(ADC),是首个申报临床的国产双抗ADC药物。

康宁杰瑞研发管线

来源:康宁杰瑞官网

除此以外,康宁杰瑞研发管线中还有2个品种超10项临床研究,以及6款临床前候选药物。

距离商业化还有多远?

同时由于此前没有任何商业化产品上市,康宁杰瑞一直处于亏损状态。但随着恩沃利单抗的商业化,以及部分研发管线license out,公司亏损正在不断收缩,2020-2022年上半年,净利润分别为-4.28亿元、-4.12亿元及-1.47亿元。

1月4日,恩沃利单抗首次参与医保谈判。目前单价为5980元/瓶,符合条件的患者申请买4赠4,约合7.2万/2年,进入医保势必降价,但参考现有PD-1单抗年治疗费用在3-5万/年,降价幅度将在可接受范围内。进入医保将帮助产品快速放量,康宁杰瑞预计2023年销售额将在2022年6个亿的基础上再上涨30%-50%。

在产能建设方面,总规划产能4.2万升,现有产能6000升,扩建6000升即将投产,每年超200万支规模的制剂生产,足以支撑下一阶段多个产品商业化生产。

在海外市场,康宁杰瑞选择了通过孤儿药路径快速推动产品上市。2020年至今,KN035用于治疗胆道癌和软组织肉瘤、KN046用于治疗胸腺上皮肿瘤、KN026及KN046用于治疗胃癌及胃食管连接部癌的联合疗法等先后获得FDA孤儿药资格。

目前来看,康宁杰瑞的首个商业化产品有望通过进入医保目录实现放量增长,核心双抗产品通过自建商业化团队销售,同时布局海外市场,实现利润最大化。

随着明年恩沃利单抗放量增长,KN046及KN026的上市,康宁杰瑞商业化也将驶入快车道。

参考资料:

1.康宁杰瑞年报、半年报、官网

2.《汇总 | 全球处于三期临床的双抗药物》,BiG生物创新社,2022.08.21

文章评论(0)