手术机器人,离真正的国产替代还有多远

可任何事情都具两面性——虽凭借技术及产品的不断突破,对标达芬奇似乎也已实现,但上市企业的持续亏损及股价走低,甚至拟上市企业零收入现状,都打击着业内信心。国产手术机器人,正遭遇国产化考验。

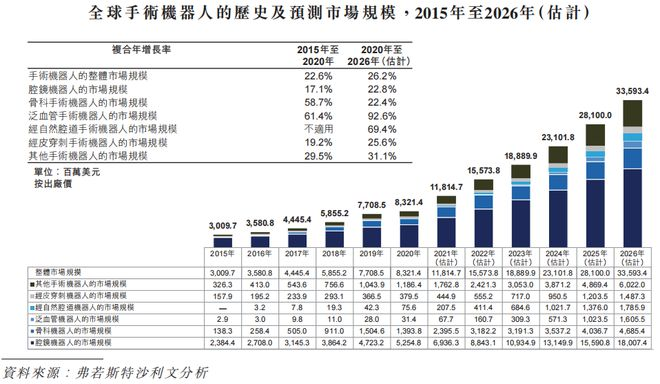

全球手术机器人历史及市场预测

来源:弗若斯特沙利文

手术机器人在亚洲尤其中国市场具备巨大潜力。单看中国,尽管中国的患者人数庞大且可能需要使用手术机器人进行的常规微创伤手术数量众多,但2020年,国内手术机器人市场规模仅为4亿美元,占全球市场的5.1%,明显低于美国及欧盟市场。从增速上看,2015-2020 年的全球手术机器人市场CAGR为22.6%,同期国内的CAGR为35.7%,远超全球市场增速,表明国内手术机器人市场存在极大的发展空间。随着手术机器人辅助外科手术渗透率的提升,中国手术机器人市场将持续增长,预计2025年中国手术机器人市场将达到188.8亿元,2021—2025年的复合年增长率为45.7%。2030年,中国手术机器人市场将达687.2亿元,2025—2030年的复合年增长率为29.5%。

国产手术机器人的发展还要从2015年说起,2015年,国家陆续出台多项鼓励医用机器人创新发展的政策,国内相关领域开始加速,国产手术机器人进入爆发阶段,伴随资本的加持,一众企业雨后春笋般涌现。

其中,蜻蜓眼DFVision三维电子腹腔内窥镜、图迈腔镜手术机器人及鸿鹄骨科手术机器人已分别于2021年6月、2022年1月及4月获得NMPA批准。核心产品图作为唯一一款由中国企业自主研发并上市的四臂腔镜手术机器人,也是国产首个全面覆盖胸腔、腹腔、盆腔领域临床应用重要复杂术式的腔镜手术机器人,是我国在腔镜手术机器人这一核心领域的前所未有的突破。微创作为国产手术机器人中最为领先的公司,完备的产品布局有助于其在庞大、快速增长及低渗透率的中国手术机器人行业中充分把握市场机遇,实现进口替代。

今年3月,微创机器人在港交所发布公告,预计2022年收入同比增长超过850%,称2022年公司年度收入预期较2021年同比增长超过850%,净亏损预计约11亿元至11.5亿元。公司表示,亏损主要来源于研发、临床试验、产品注册、销售及市场推广活动等增加。

另外,有着“国产手术机器人第一股”之称的天智航于2020年7月7日在上交所科创板上市,上市首日涨幅超6倍,市值高达近360亿。但就近几年的业绩来看,天智航手术机器人业务情况不容乐观。相关数据显示,天智航2020年、2021年净利润分别为-1.03亿元、-7727.26万元,若按今年披露的数据,2022全年净利润亏损1亿到1.2亿,将是天智航亏损最大之年。

天智航近5年业绩表现

来源:天智航公司财报制图

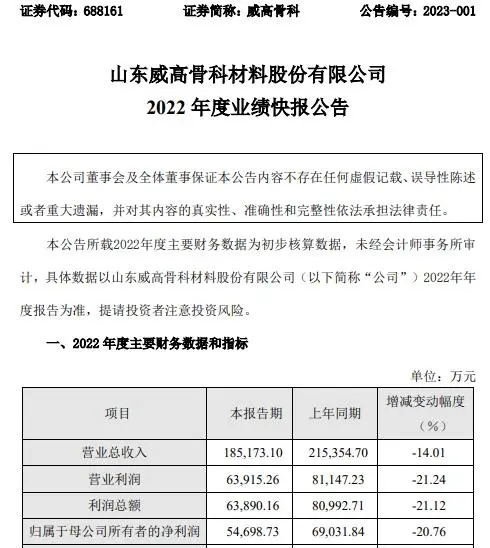

由于新冠疫情影响,骨科终端手术量减少,对整体业绩造成一定影响。今年二月底,威高股份公布年度业绩快报。数据显示,报告期内公司实现营业收入185,173.10万元,较上年同期下滑14.01%;实现归属于母公司所有者的净利润54,698.73万元,较上年同期下滑20.76%。

威高骨科2022年度主要财务数据和指标

来源:参考资料5

透过上述三家企业的相关数据,不难发现研发费用的不断投入及亏损的现状。一方面是大力的研发投入,一方面市场开拓面临困境。投入和回报不成正比,难达预期,是国产手术机器人企业面临的一个重要难题。

不过,已有企业在尝试破局。如铸正骨科手术机器人,就以“下沉基层医疗机构”为发展方向打开局面。其核心部件全部采用国产化配件,在原材料方面大幅度降低了产品成本和引进成本,目的就是研发出可真正下沉基层医疗机构的手术机器人,实现基层医疗机构全覆盖。天智航方面,已基本完成顶层医院覆盖,亦正布局县级、区级、市级医院。针对具备一定手术量级的医院,天智航将探索经济方便的合作方式推广更多机型下沉。同时面向全国筹备建设骨科手术机器人远程指导与操作平台,结合顶层医院专家资源,协助基层医院医生快速掌握操作手法,补齐基层手术短板。

除市场下沉外,出海也是国产手术机器人企业的一条路径。譬如天智航,计划从欧盟出发,延展至美国市场。微创机器人,其自主研发的鸿鹄骨科手术机器人就获美国FDA的510(k)认证和欧洲CE认证,且已在美国建立成熟商业团队。这些都是国产手术机器人出海春雷。

另外值得国产手术机器人关注的是医保政策。据消息,去年湖南省医保局发布《关于规范手术机器人辅助操作系统使用和收费的通知》,让手术机器人企业面临未营收先降价之困境。但亦有业内人士表示,监管有利于行业有序经营,同时建议以多元化之支付手段让病患选择更优质服务。

不过,归根结底,不管是国产替代还是出海,均离不开的基础是先进技术及临床价值。有了基础,再结合市场开拓及临床反馈,加快技术革新、形成产业闭环、打造国产航母。如此,国产替代问题将迎刃而解,与海外同行分庭抗礼亦指日可待。

参考资料:

1.《煜森资本:增长850%但亏损11亿,国产达芬奇们的商业化困局》,动脉网,2023-03-14.

2.《威高股份:2022年归母净利5.47亿元,同比下降20.76%》,界面新闻,2023-02-28.

3.《这款机器人做的手术已超3万例 天智航总经理徐进:让骨科手术机器人下基层、出国门》,每日经济新闻,2023-03-12.

4.《精锋医疗再次递表港交所,国产替代该如何挑战巨头?》,观察者网,2023-02-22.

5.《威高骨科2022年度净利5.47亿同比下滑20.76% 骨科终端手术量下滑》,挖贝网,2023-02-27.

文章评论(0)