首个国产玩家逆袭了,百亿市场还有谁在抢滩?

2023年,百克生物营业收入18.25亿元,同比增长70%;净利润5.01亿元,同比增长176%,股价全年涨幅0.74%。在行业下行周期里,百克生物成功逆袭的秘密武器,就是带状疱疹疫苗。

上市之后,百克生物的业绩不升反降,上市当年营收和归母净利润分别为12.02亿元、2.44亿元,同比分别下滑16.6%、41.77%。2022年,百克生物的业绩持续双降,营收和归母净利润分别为10.71亿元、1.82亿元,同比分别下滑10.86%、25.46%。

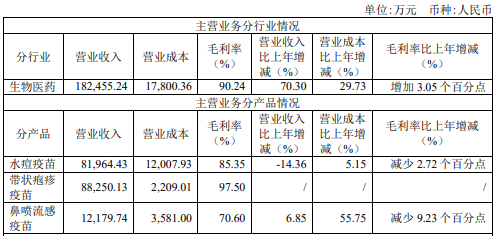

2023年之前,百克生物仅有水痘疫苗、狂犬疫苗和冻干鼻喷流感疫苗三种疫苗产品贡献业绩,其中水痘疫苗一直是主要的营收引擎,2020年、2021年、2022年占总营收的比重分别高达76.83%、84.88%、89.36%,而水痘疫苗近几年销售下滑,也使得百克生物持续走下坡路。

但是,2023年百克生物交出了一份亮眼的成绩单,不仅遏制住业绩双下滑的颓势,更是以净利暴涨176%完美收官,根据财报,百克生物的带状疱疹疫苗(感维)2023年实现收入8.83亿元,占总收入的48.4%,百克生物也走出了水痘疫苗单品独大的困局。

百克生物2023年产品主要收入

图源:2023年业绩报告

百克生物的感维2023年2月获批上市,是国内首个国产带状疱疹疫苗,百克生物对感维寄予厚望,一获批就马不停蹄推进市场准入和销售,火速在4月获得《生物制品批签发证明》并快速放量,感维仅开售8个月就为百克生物斩获9亿元,这造血速度让人看到了整个带状疱疹市场的“吸金能力”。

弗若斯特沙利文数据显示,全球带状疱疹疫苗市场从2015年的7亿美元增至2021年的24亿美元,复合年增长率为21.2%,并预期从2021年至2025年按26.8%的复合年增长率增长至2025年的61亿美元,以及从2025年至2030年按15.5%的复合年增长率进一步增长至2030年的126亿美元。

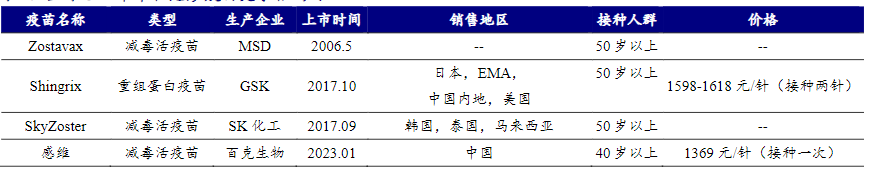

在感维登录市场之前,全球共有三款带状疱疹疫苗获批,分别是默沙东的Zostavax、葛兰素史克(GSK)的Shingrix(欣安立适®)、SK化工株式会社的SkyZoster(仅在韩国销售),其中Zostavax由于竞争力疲弱已于2020年11月在美国停产。可以说,全球范围内,Shingrix一家独大。

全球已上市带状疱疹疫苗产品信息

图源:开源证券

GSK的Shingrix于2019年5月获药监局批准用于50岁以上成人预防带状疱疹,2020年正式登陆中国销售,也是目前国内唯一一款进口的带状疱疹疫苗。感维的上市,打破了国内带状疱疹疫苗市场的进口垄断。

根据GSK最近披露的2023业绩,Shingrix全年实现收入近34.46亿英镑(约43亿美元),同比增长17%,是GSK销售额最高的单品,也是2023全球疫苗销售排行榜的季军,但是相比于2022年Shingrix全年收入达到36亿美元、同比72%的增速来说,2023年Shingrix增速有所放缓,这多少与百克生物的感维快速收割一部分中国市场有关。

根据国家药监局网站疫苗批签公示信息的数据汇总统计,2023年国内带状疱疹疫苗批签发共39批次,百克生物25批次,GSK仅14批次,从签发数量上看,感维已反超Shingrix,占64%的市场份额。

据悉在中国市场,感维面向40岁以上人群,而Shingrix仅针对50岁以上人群,适用范围更广;另外,与Shingrix相比,感维成交价格为1369元/支,注射一针即可达到带状疱疹免疫,而Shingrix每针价格1598元,需要接种两针,共3196元。在自费情况下,感维注射费用不足Shingrix的一半,感维价格上的优势更为突出。

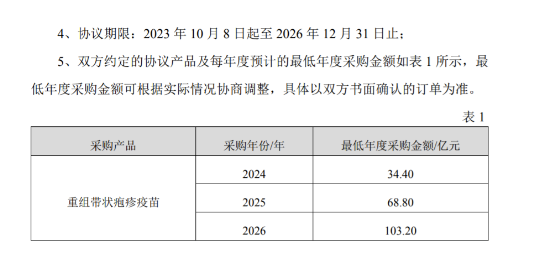

感维的登场,对于Shingrix在中国的地位有一定的冲击,作为全球疫苗大佬,为守住中国市场,GSK在2023年10月,与智飞生物签署初期3年的《独家经销与联合推广协议》,将Shingrix的独家经销权授权给智飞生物。据悉,自2024年1月1日起,智飞生物将拥有Shingrix在中国的独家进口和分销权,重点通过其覆盖的全国3万个疫苗接种点进行推广和服务,3年最低采购金额超200亿元。

智飞生物与GSK的《独家经销与联合推广协议》

图源:智飞生物公告信息

除了携手智飞生物拓展中国市场,GSK持续拓展Shingrix在中国的适应症,目前,除用于50岁及以上成人带状疱疹的预防,Shingrix还有一项新适应症,即预防18岁及以上因已知疾病或治疗引起的免疫缺陷或免疫抑制而患带状疱疹风险增加的人群,该适应症已于2021年7月获FDA批准。今年2月,CDE网站显示,Shingrix新适应症在华申报上市。

据弗若斯特沙利文报告,至2025年,中国带状疱疹疫苗市场规模达56.3亿元,年复合增长率16.4%;到2031年达到100.7亿元,6年复合增长率为10.1%。

目前国内的带状疱疹疫苗市场,除了百克生物和GSK在火拼,百亿元的市场外,众多玩家虎视眈眈。带状疱疹疫苗分为三种类型,即减毒活疫苗、重组疫苗及信使RNA (mRNA)疫苗,据不完全统计,目前国内带状疱疹疫苗近20款产品,布局重组蛋白技术路线的有绿竹生物、迈科康生物、上海怡道、瑞科生物等,减毒活疫苗路线的有上海所和长春祈健生物、雅立峰生物等,mRNA路线的有嘉晨西海、沃森生物/艾博生物、艾美疫苗等,其中进入临床的产品主要有6款。

国内带状疱疹疫苗主要在研产品

图源:公开数据整理

从技术路线上看,由于与减毒活疫苗比较,重组蛋白疫苗的保护作用不像减毒活疫苗那样随着接种者的年龄增长而明显下降,在4年的随访中也没有明显减弱。重组蛋白疫苗具有比减毒活疫苗更高的预防效果,目前国内布局重组蛋白技术路线的企业最多且进展最快。

重组蛋白技术路线上,研发进展最快的是绿竹生物的重组带状疱疹疫苗LZ901,目前已进入临床Ⅲ期,预计2024年Q3提交上市申请,2026年左右获批上市。另外,在国际化方面,LZ901已于2023年2月启动在美国的Ⅰ期临床试验,预计Ⅲ期临床将在2027年完成;此外中慧元通/上海怡道和上海迈科康生物的重组疫苗目前已进入临床Ⅱ期。

减毒活疫苗路线上,上海生物制品研究所进展最快,目前已进入临床Ⅱ期,不过,除了布局减毒活疫苗,上海所也在研发重组蛋白技术路线,今年2月,国家药监局官网显示,上海所自主研发的Ⅰ类新药重组带状疱疹疫苗获得国家药品监督管理局临床试验批准通知书,注册分类1.3类。

mRNA技术路线上,目前最快是嘉晨西海(JCXH-105),2023年1月获得FDA批准进入临床I期多中心研究,并在5月完成首例患者给药。mRNA作为新一代疫苗技术,被认为能改变现有带状疱疹疫苗的一些缺陷:如减毒疫苗对老年患者效果不佳,且不能用于免疫缺陷人群;重组蛋白疫苗对老年患者效果好,但AS01B 佐剂成分可能导致的高反应原性,副作用较大,mRNA有望带来新一代带状疱疹疫苗的突破。除了嘉晨西海,沃森生物、康华生物、艾博生物等也开始布局mRNA技术路线的带状疱疹疫苗。

总之,短期来看,百克生物的感维凭借先发优势,在国内带状疱疹疫苗市场还有较大的渗透空间,近一两年,感维将是提振百克生物业绩的重要助推器,但长远看,随着绿竹生物的重组蛋白疫苗和嘉晨西海的mRNA疫苗不断取得突破,百克生物或将面临GSK之外的其他国产选手的竞争。

结语

在国内,百克生物已经率先撞线,其他企业能够像百克生物一样吃上螃蟹,值得期待,但毋庸置疑,随着越来越多企业的加入,带状疱疹疫苗的黄金时代将逐渐来临。

参考资料:

1、百克生物2023业绩报告

2、智飞生物公告信息

3、《国内又一款带状疱疹疫苗申报临床,附国内竞争格局!》Vaccine

4、《带状疱疹疫苗目标人群需求较大,市场长期可期》开源证券

文章评论(0)