新氧正式递交招股书赴美上市!这家冲刺“中国互联网医美第一股”的独角兽,秘密武器有哪些?

作者丨天一

深夜有媒体撰文称,“一旦上市成功,也就意味着新氧科技将成为中国互联网医美第一股”。

其实,此前就有“新氧即将赴美上市”的消息传出。据当时报道,新氧科技最快将于2019年年中在美上市,发行筹资约3亿美元,估值可能达20亿至30亿美元。

不过当时新氧科技创始人金星一再表示,公司财务状况良好,现金储备丰富,并不着急上市。

此次新氧科技递交招股书,业界也就纷纷再次猜测其寻求上市的原因。

主流观点认为,新氧科技赴美上市或由投资机构推动,因为基金存续期将集中到期,投资方可能寻求通过IPO实现退出;另一猜测则认为是出于资金和发展新业务的需求,上市有助于其进一步发展增量市场。

数据显示,2017年新氧科技独立访客达1.14亿人次,线上流水额超60亿元,到2018年12月,平台已入驻名医人数为31408名,吸引了3500万用户。

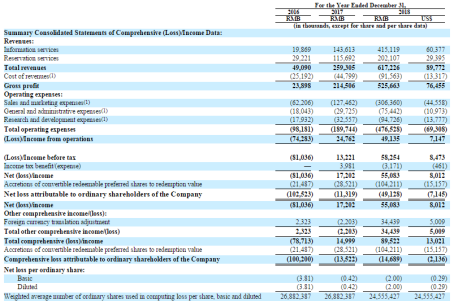

根据此次招股书,新氧科技2016年-2018年总营收分别为0.49亿元、2.59亿元、6.17亿元,对应增速分别达428%和138%,堪称跨级式增长;2016年-2018年净利润分别为8103万元、1720万元、5508万元。

图片来源:新氧科技招股书

“过去两年每年都是300%以上的增长,未来至少5年,新氧每年保持100%以上的增长速度,我觉得没有什么压力”,金星此前曾如此说道。在业绩层面,这位对医美市场有着敏锐嗅觉的创始人,充满着自信。

不过,从招股书数据也不难窥探,医美行业暴利的外表下,也存在着“毛利高、净利低”的现状,金星就曾列举表示,整形机构毛利率往往可以达到70%,但净利率却往往低至10%以内。

此外招股书显示,根据弗若斯特沙利文调研,2018年新氧手机app占线上医美服务手机app用户日使用总时长的84.1%;2018年第四季度,新氧通过社交媒体网络和特定的媒体平台传播的丰富媒体内容,平均每月有超过2.4亿的观看量。

除了流量在行业领先,平台的用户转化效益同样可观。招股书表示,通过新氧平台促成的医美服务交易总额则为21亿元,占当年线上预约医美服务交易总额的33.1%。

目前,新氧业务覆盖中国超过300个城市、近4000家认证医美机构供,主要包括医院、门诊部和诊所。此外,新氧覆盖包含齿科在内的消费医疗机构总数接近6000家。

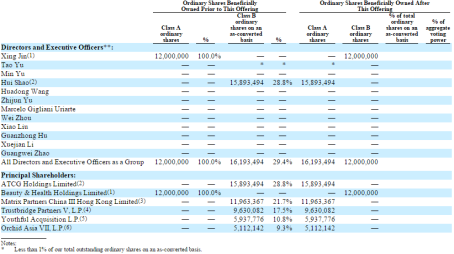

股权结构层面,金星持有1200万股A类普通股,为100%持有,新氧董事邵珲则持有公司28.8%B类股。而此次发行后,金星的A类普通股将转换为B类普通股,将拥有超过50%的投票权,同时招股书宣布,邵珲将辞去公司董事职位。

图片来源:新氧科技招股书

根据公开信息,此前新氧科技共计完成6轮融资,累积融资金额超15亿元,投资方包括经纬中国、挚信资本、安佰深中国、鼎晖投资、兰馨亚洲等。

图片来源于网络

值得注意的是,去年9月,新氧科技完成最新一轮的7000万美元融资,成为唯一进入E轮的医美平台。在这轮融资中,新氧科技则新新入了中银国际、中俄投资基金两家“中字头”投资机构。

“国家队”的入场,是对新氧平台的认可,无疑也是对医美市场潜力的看好。

随着“明星草根化,草根网红化,网红大众化”的趋势走向普遍,医美行业也逐渐壮大起来。

在2018年双11的销售盛况中,出现了一组惊人数据:预售首日,阿里健康平台消费医疗总额就远超2017年双11总额,医美销量同比增长533%,其中进口瘦脸针同比增长301%,玻尿酸同比增长245%,种植牙同比增长90%。

不难发现,作为消费医疗的典型代表,医美可谓出尽风头。2017年,我国医美市场规模为1760亿元,成为继美国、巴西之后,世界第三大医美市场。根据《新氧2018年医美行业白皮书》,2018年,中国医美市场规模达2245亿,同比增速27.57%;医美消费群体近2000万,其中90后已成为主力力量,00后消费群体也在快速成长。

此外,相较日韩和欧美市场,我国医美行业的渗透率较低,数据显示,相比于韩国,我国医美市场仍存在6倍增长空间。过去3年,我国医美市场平均年增速达31.83%,而根据相关预测,2020年我国医美行业有望突破破3000亿元规模,年均复合增长率将达40%,到2030年,预计市场规模将突破万亿元。

但与刚需型医疗相比,医美作为改善型医疗,始终面临着“稳定客源”的难题。

在医美行业传统揽客模式中,医美机构主要通过渠道代理商或百度等综合搜索引擎获客,运营成本往往超过总收入的50%。有医美资深人士透露,线下医美诊所平均获客成本达6000元/人,而40%甚至更高的营销费用要给到渠道。

该模式下,医美机构利润也就不断被营销成本摊薄,费用因此转嫁给消费者,而机构盈利也往往陷入困境。另一方面,营销成本限制机构在服务等方面的投入,进而导致消费者满意度不高,复购率降低。

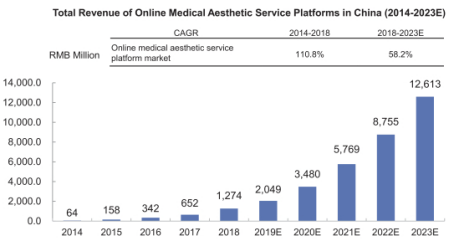

2015年,互联网医美平台因此大规模爆发。弗若斯特沙利文数据显示,医美服务供应商透过线上医美服务平台的获客支出占所有线上渠道获客总支出的比例从2014年的0.9%增加至2018年的7.0%,年均复合增长率达到58.2%,预计2023年将达到25.6%。

中国线上医美服务平台总营收(2014-2023)

图片来源:新氧科技招股书

基于行业痛点,新氧科技电商平台选择从消费决策痛点出发,绕开烧流量玩法,试图打造行业基础设施,从而形成差异化竞争优势,如在新氧电商平台,其以精准用户为敲门砖,吸引整形医院、整形医生资源,降低其获客成本。招股书显示,由于其平台用户群体高度活跃,对医美服务供应商而言,新氧科技的获客效率要比其他线上渠道更高。

在复购率层面,根据新氧数据,其整容用户复购率达92%,复购频次每3~6个月一次。

此外,“信息不透明”是医美行业另一个难以解决的痛点。由于卖方掌握的信息比买方多,消费者在有限的信息获取面前,往往承担着较高的决策成本与风险。

据悉,新氧一直强调医美机构信息透明化,将相关机构经营牌照、操作案例、从事的项目、价格等大量信息上传,形成透明的信息库,并对社区内容严把关,审核医生医院资质、针剂假体等产品是否国内备案、原厂认证等。

在招股书中,新氧科技表明,“未来,公司将会继续专注于加强平台信息和服务的可信度、透明度以及专业度,积极主动地部署人工智能及其他创新技术,持续增强品牌认知度及拓宽用户获取渠道,拓展至其他消费医疗领域并触达新的用户群体”。

对于此次赴美上市,或许正如2018年底金星在第四届亚太区医美行业颁奖典礼所说,“今天我们重新归零、重新开始我们的第二次创业”。

文章评论(0)