天境生物正式在美敲钟上市,8亿美元估值背后有何野心? | 医线追踪

这之中,有热议和惊叹,当然也有好奇和质疑。

好奇的是,天境生物最早计划是在香港上市,后为何转向了纳斯达克,它后面还会回港交所吗?质疑的是,上市动作加速的背后,天境生物究竟是一家怎样的公司,又是否能够打得一手好牌?

天境生物前身为三境生物,最早由臧敬五博士,泰格医药和百家汇精准医疗共同创立,后经重组于2016年成为天境生物。到2017年,天境生物又与由康桥资本、天士力和韩国上市公司Genexine共同创立的天视珍合并。

当下来看,天境生物的定位是一家临床阶段的生物制药公司,主要聚焦于肿瘤免疫和自身免疫疾病领域尚未满足的重大治疗需求,专注于在全球范围内开发具有“全球首创”和“同类最优”潜力的创新生物药。

8亿美元估值的背后,除了生物技术企业赴美上市的稀缺性因素外,也说明了海外市场对天境生物的看好。

2019年12月2日,国外生物技术网站GEN按企业总融资额排名,发布《2019年全球免疫肿瘤学领域TOP10初创公司》榜单,天境生物成为唯一一家上榜的中国免疫肿瘤学初创公司。

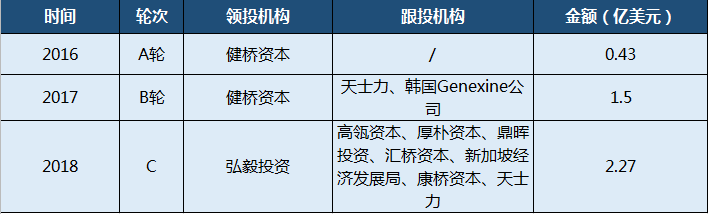

这意味着资本的青睐。数据显示,在赴美上市之前,天境生物已获得了累计4.2亿美元的融资,其中C轮高达2.27亿美元的融资成为目前中国创新药领域C轮最大的融资之一。

天境生物融资历史

(数据来源:公开资料、贝壳社)

弗若斯特沙利文在报告中,同样对天境生物给出了高度评价:按候选创新药物的数量和质量、以及融资规模来看,天境生物是中国临床阶段的顶尖免疫肿瘤公司。

的确,除了融资过往足够耀眼,天境生物的药物开发计划也可谓雄心勃勃。

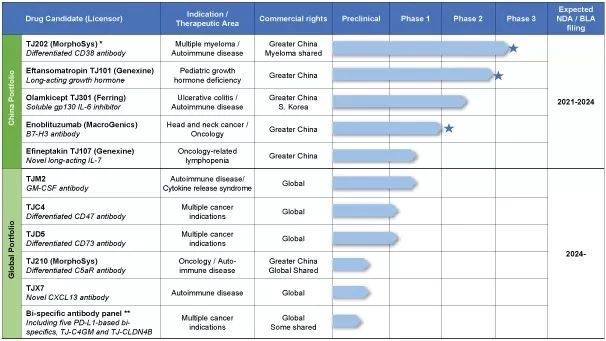

据悉,天境生物采取“license in”和“自主研发”双驱动模式,欲在相对较短的时间内,快速通过产品打开市场。目前,该公司已拥有超过10个从临床前到临床一期至三期阶段的创新药管线,如已有五个候选药物获得了中国国家食药监总局临床试验申请(IND)批准、三种研究药物正在美国进行 Ⅰ 期试验等。

与此同时,天境生物根据“快速临床验证”和“快速产品上市”两条腿走路的战略定位,建立了可快速面向市场的“中国管线”,以及以及具有突破性潜力的“全球管线”,两条管线兼顾创新高度和风险平衡,具有内生性的协同效益。

全球管线由单克隆抗体、抗体-细胞因子融合分子(免疫细胞因子)和双特异性抗体三类分子构成,这些分子通过差异化的作用机制,具备成为肿瘤创新药的潜力,并于2019年在美国进入临床开发阶段。而TJ202、TJ107、Enoblituzumab和TJ101则是其中国管线中的四个主要资产,目前有候选药物已经进入或即将进入临床二期和三期试验, 预计从2021年开始可陆续获得生物制品许可证(BLA)。

天境生物在研管线

(数据来源:公开资料)

除了庞大的潜在产品组合,市场蓝海也是海外投资者看好的一大因素。以天境生物主攻的多发性骨髓瘤领域为例,来自Global Data的研究数据显示,全球多发性骨髓瘤的八大主要市场,规模2017年合计为145亿美元,到2027年预计将达到278亿美元,从2018年到2027年复合年均增长率6.7%。

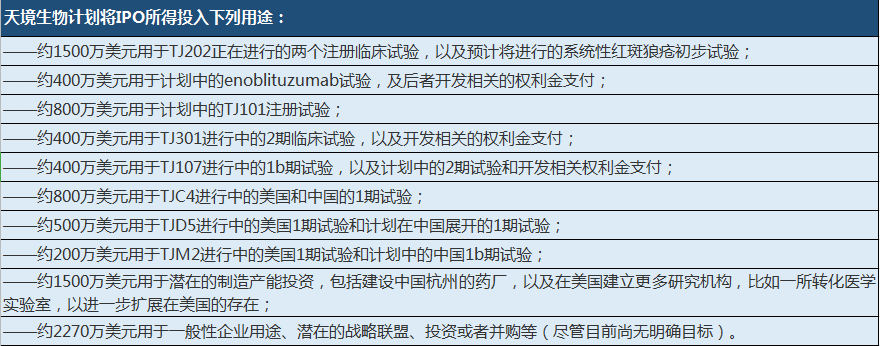

回到此次赴美上市,天境生物表示此次IPO募集所得资金将主要用于研发现有和未来的候选药物、以增强生产能力的潜在投资以及包括营运资金在内的一般公司用途,具体用途如下所示:

天境生物IPO募资用途

(数据来源:公开资料)

不难看出的是,在候选药物的开发与投入上,天境生物有的是足够的野心。只是,想要长期覆盖如此庞大的产品线,必然需要巨额的资金投入和支撑。

这也就不难理解,天境生物不得不加速的赴美上市步伐。而不得不的背后,借用投行人士曾说过的一句话:“一级市场实在是融不下去了,才选择纳斯达克上市。”

2、未来可能会考虑在香港上市?

据此前消息,天境生物曾寻求在香港进行IPO,但在2019年7月29日,其最终选择了向美国证券交易委员会(SEC)秘密递表,将上市地点转向了纳斯达克。

从美股市场给出的8亿美元估值来看,除了美国市场对天境生物长期价值的认可外,也有观点认为相比香港联交所,纳斯达克证券市场更具多样性和包容性,在美国上市的资本规模量和市盈率方面都远高于香港。同时美国投资者也被认为是比较热捧拥有独特技术平台的企业,看重企业的核心技术。

此外,在生物医药领域,目前主流的估值方法是管线估值法,其核心思想是根据药物的获批概率、疾病市场大小、药物价格、专利期限等因素预估出未来的巅峰销售额或预计上市后销售收入的现金贴现法,这也是天境生物估值之高的原因所在。

“现在在纳斯达克上市对该公司更有意义,因为美国投资者更有能力来评估他们的创新项目。”美国媒体CapitalWatch如此评价。

不过,天境生物创始人臧敬五此前在接受CapitalWatch的IPO前专访时,也表达了对近期美股市场趋势的担忧。该公司认为,“美国总统竞选可能对2020年的市场产生负面影响...我们不想陷入选举的不确定性。基本上,2020年整个市场都将陷入这种拉锯战...所以我们只是希望能够在今年(2019年)年底前首先进入市场,然后在上市后,我们的股价将由我们自己的数据流、产品管线,以及卓越的研发和临床团队而不是任何与宏观相关的东西来驱动。”

遗憾的是,纵观2019年,赴美上市企业的表现并不尽人意。据《融中财经》报道,2019年截至11月30日,中概股上市企业数量为31家,已是连续第三年下降,同时这31家中概股企业中,包括36kr等在内的29家股价负增长,占比82.8%。同时,2019年赴美上市的31家企业共募资约26.21亿美元,这一数据在2018年为82.15亿美元,2019年仅为2018年的3成。

“国内企业海外上市的‘道行’还实在太浅,”此前当当网股价暴跌40%之际,俞渝一番此言或道尽了国内企业在海外上市后之艰辛。

那天境生物未来会考虑回香港上市吗?臧敬五曾向Capital Watch表示,当其主导资产在中国接近商业化时,可能会考虑在香港上市。

文章评论(0)