又一家A+H上市,Biotech能否突破“未盈利”

诺诚健华成立于2015年,在明星创始人团队与研发实力的加持下,2020年3月,成立仅5年的诺诚健华就顺利在港交所上市。此次科创板上市,意味着诺诚健华成为第5家“A+H”上市的未盈利创新药公司。

纵观其他四家“A+H”上市的未盈利创新药公司,能够屡屡赢得资本市场的青睐,最主要的原因是其强大的研发能力、突破性的研发管线、以及广阔的市场前景。

诺诚健华也是如此。然而,对于一家Biotech而言,产品研发还仅仅只是迈向成功的第一步,接来下商业化门槛要如何迈过,将是其必须面对的最大问题。

2020年12月,诺诚健华的口服 BTK 抑制剂奥布替尼上市,用于治疗复发或难治性CLL/SLL以及复发或难治性MCL。

BTK抑制剂市场是一个快速发展的蓝海市场。

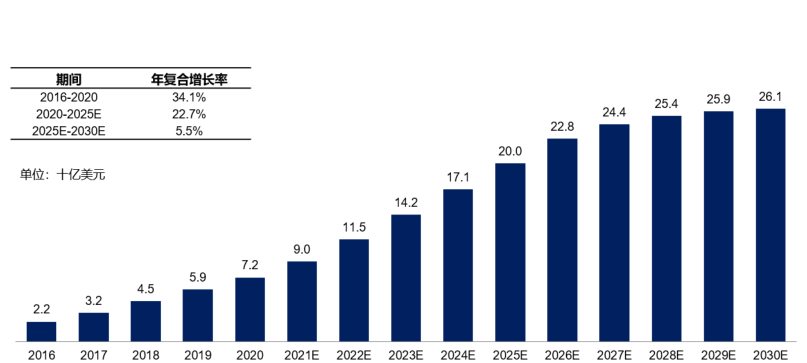

根据弗若斯特沙利文分析,全球BTK抑制剂市场从2016年的 22亿美元增长到2020年的72亿美元,复合年增长率34.1%。预计到2025年,市场规模将以22.7%的复合年增长率达到200亿美元。

其中,中国市场自2017年伊布替尼获批上市后,迅速增长,于2020年增长至13亿元,并预计将以58.6%的复合年增长率于2025年增长到131亿元。

全球BTK抑制剂市场规模

来源:Frost& Sullivan

然而,这还是低估了全球BTK抑制剂爆发出的市场潜力,仅伊布替尼2020年销量就达到94.42亿美元,2021年全球销量高达97.8亿美元。上市8年,累计销售额超400亿美元,连续数年进入全球畅销药前十。

包括伊布替尼在内,在诺诚健华的奥布替尼之前,全球范围内已上市的BTK药物仅有4款,分别是:阿斯利康的阿卡替尼、百济神州的泽布替尼、吉利德和小野制药的替拉鲁替尼。

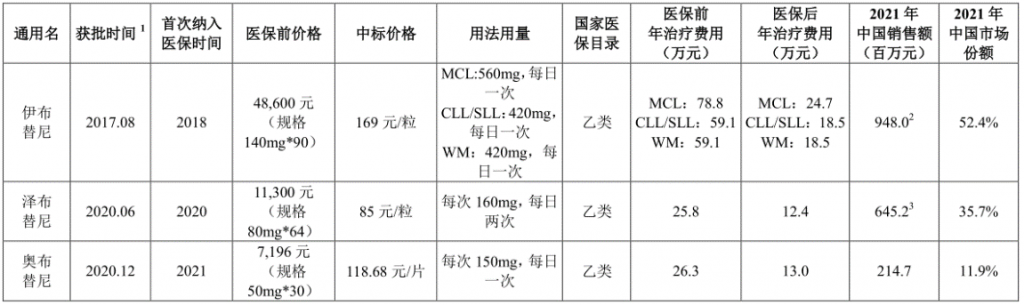

其中,伊布替尼和泽布替尼分别于2017年8月及2020年6月在国内获批上市。

相比于伊布替尼、泽布替尼、阿卡替尼等竞品,奥布替尼的优势在于:

- 精准的BTK激酶选择性,使得其毒副作用降低,药物作用机制更明确,具有安全性及疗效优势;

- 良好的PK/PD 特性及靶点占有率,使得其每日给药剂量更低、用药次数更是,显著提高患者的服药依从性;

- 良好的安全性和有效性,在临床试验中不良事件发生率低于竞品,同时展现出更高的ORR和CR,能够帮助更广泛的患者实现更深度的缓解,进而有望延长生存期并提高生活质量。

奥布替尼国内竞品情况

来源:招股书

2021年,奥布替尼贡献了销售额2.41亿元,这还是在未纳入医保目录的情况下创下的成绩,已十分亮眼。

2021年底,奥布替尼成功纳入国家医保目录,价格大幅下降,年治疗费用从26.3万元降到13万元,降幅50.6%。短期内价格大幅下降,虽然对产品销售收入造成一定的影响,但从历年纳入医保目录的其他药品来看,纳入医保目录后,销售额将实现数倍的增长,且销售量的增速远大于销售额的增速。2022年1—6 月,诺诚健华实现营业收入 2.46亿元,同比增长141.95%。

奥布替尼与竞品医保前后价格及市场份额

来源:招股书

在海外市场,2021年6月,奥布替尼获得 FDA 授予的针对复发或难治性 MCL 的孤儿药资格认证和突破性疗法认定FDA突破性疗法认定。未来将在美国进一步筹划针对其他 B 细胞淋巴瘤的临床试验,有望在更广阔的全球BTK抑制剂市场分得一杯羹。

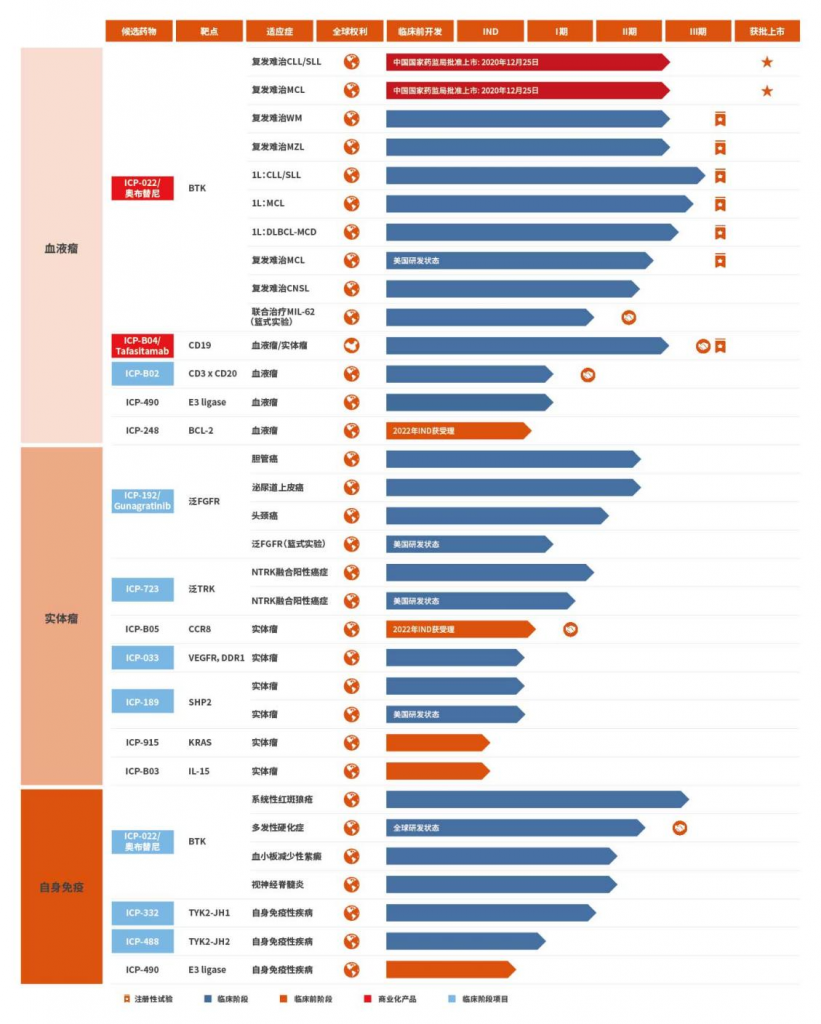

研发投入的不断增长,意味着诺诚健华大量研发管线进入临床后期。

截至目前,除奥布替尼外,Tafasitamab已获批在博鳌超级医院作为临床急需进口药品使用,另有12款产品处于 I/II/III 期临床试验阶段,4 款产品处于临床前阶段。

诺诚健华研发管线

来源:官网

从研发管线布局来看,主要聚焦于具有广阔市场空间的肿瘤与自身免疫性疾病领域,侧重于构建具有协同效应的创新疗法。

这其中,除了奥布替尼还在不断扩展适应症以及与其他药物联合疗法外,还有多款潜力产品:

- Tafasitamab

Tafasitamab是一款靶向CD19的单克隆抗体,2021年8月,诺诚健华从Incyte获得Tafasitamab在大中华区(中国大陆、香港、澳门和台湾地区)血液瘤和实体瘤领域内开发及独家商业化的权利。

截至2021年12月31日,全球范围内仅有Inebilizumab和 Tafasitamab两款靶向CD19的单克隆抗体获批上市,中国尚无靶向 CD19的单克隆抗体获批上市。诺诚健华的Tafasitamab有望成为国内首款CD19单抗。

- ICP-192(泛FGFR抑制剂)

ICP-192 是一款高选择性、不可逆泛 FGFR 抑制剂,具备治疗多种实体瘤的潜力。

目前,全球仅有 3 款泛 FGFR 抑制剂获得 FDA 批准上市,分别为强生的Erdafitinib、Incyte/信达生物的Pemigatinib和QED Therapeutics的Infigratinib。

与Erdafitinib相比,ICP-192 具备更高的靶点选择性以及可比的靶点抑制能力,同时能够克服第一代FGFR抑制剂的获得性耐药性。

- ICP-723(泛TRK抑制剂)

ICP-723是第二代泛TRK小分子抑制剂,用于治疗未使用过TRK 抑制剂或已对第一代TRK抑制剂产生耐药性的 NTRK 基因融合阳性实体瘤患者。

截至2021年12月31日,全球范围内,仅有2款泛TRK抑制剂上市,中国市场尚无产品获批,ICP-723在国内同类产品中临床研究进展较快。

强大竞争力的研发布局背后是强大的研发团队,诺诚健华拥有346名研发人员,在北京、南京及广州分别设有一流的研发中心,更有中国科学院院士、知名科学家施一公作为联合创办人。

施一公博士及其领衔的科学顾问委员会凭借深厚的学术洞见,可以帮助诺诚健华研发团队显著提高基于基因组学和蛋白质结构的药物设计能力与新靶点发现能力。

总体而言,诺诚健华的产品管线具备较强的市场竞争力与差异化优势。但对于Biotech而言,拥有潜力研发管线、核心产品顺利上市只是第一步,能否成功实现商业化是摆在Biotech和Pharma之间一道难以越过的门槛。

亏损是否持续扩大,很大程度上取决于诺诚健华商业化产品销售能否达到预期。

为了加速商业化进程,在产能建设方面,前期奥布替尼是委托上海合全药业及其下属子公司生产。目前,广州药品生产基地商业化生产已正式获批,该基地按照中国、美国、欧盟及日本等国家的GMP标准建设,可用于生产固体分散体和多种制剂,年生产能力预计可达10亿片量级,从6月30日起可用于生产奥布替尼片。

这标志着诺诚健华正式开启了自主生产之路。

在商业化销售方面,诺诚健华建立了专业的商业化团队,包含销售、市场、医学事务、市场准入、渠道管理等方面,拥有超过230名人才,销售网络覆盖到全国超过260个城市1000多家医院。

然而,尽管奥布替尼销售带来的营收增长趋势十分显著,但诺诚健华想要借此实现盈利显然还有很长的一段距离。

为了能够在迈向Pharma的过程中保持资金充沛,与大多数Biotech一样,诺诚健华一方面不断通过股权融资,获取大量现金流;另一方面通过强劲的BD能力,实现与大型制药公司的商业化开发合作。

2021年7月,诺诚健华与Biogen达成许可及合作协议,以1.25亿美元首付款,将奥布替尼在MS领域的全球独家权利以及除中国(包括香港、澳门和台湾)以外区域内的某些自身免疫性疾病领域的独家权利授予Biogen。

未来,还将从这笔交易中获得至多8.125亿美元的潜在临床开发里程碑、商业里程碑和销售里程碑付款,另有资格获得潜在未来净销售额百分之十几范围内从低至高的分层特许权使用费。

短期来看,由于临床管线不断扩大,诺诚健华的研发支出还将继续增加,产品销售收入增长难以覆盖研发支出,亏损或将持续。但从其商业化趋势和研发管线布局来看,未来跨过商业化门槛,成功进阶Pharma的可能性非常高。

纵观近两年国内创新药发展环境,从被资本热捧到突然步入寒冬,大量Biotech或砍掉部分研发管线、或卖身求存。唯有如诺诚健华这样真正有研发实力的创新药企,才能越过资本寒冬,期待其在科创板上市后的表现。(了解更多详情,关注VXGZH:贝壳社)

参考资料:

1.诺诚健华招股书、官网;

2.《科创板IPO,诺诚健华从Biotech到Biopharma的潜力在哪儿?》,药智网,2022-08-08;

3.《“H+A”再添新军双重市场助力创新研发,诺诚健华“奥布替尼模式”抢筹BTK蓝海》,21世纪经济报道,2021-09-01.

文章评论(0)