试验出海、大单频出:中国生物医药的全球化崛起

近几年,中国生物医药正在经历一场深刻的转型。一方面,欧美跨国药企与中国企业之间的交易数量与规模屡创新高,越来越多的创新管线从中国实验室走向国际舞台;另一方面,中国本土资产在全球临床试验的参与度迅速提升,从单纯的国内开发者转向国际多中心的主动参与者。在这两股力量的交织下,一个新的格局正在成形,中国在全球秩序中的位置不断被重新定义。

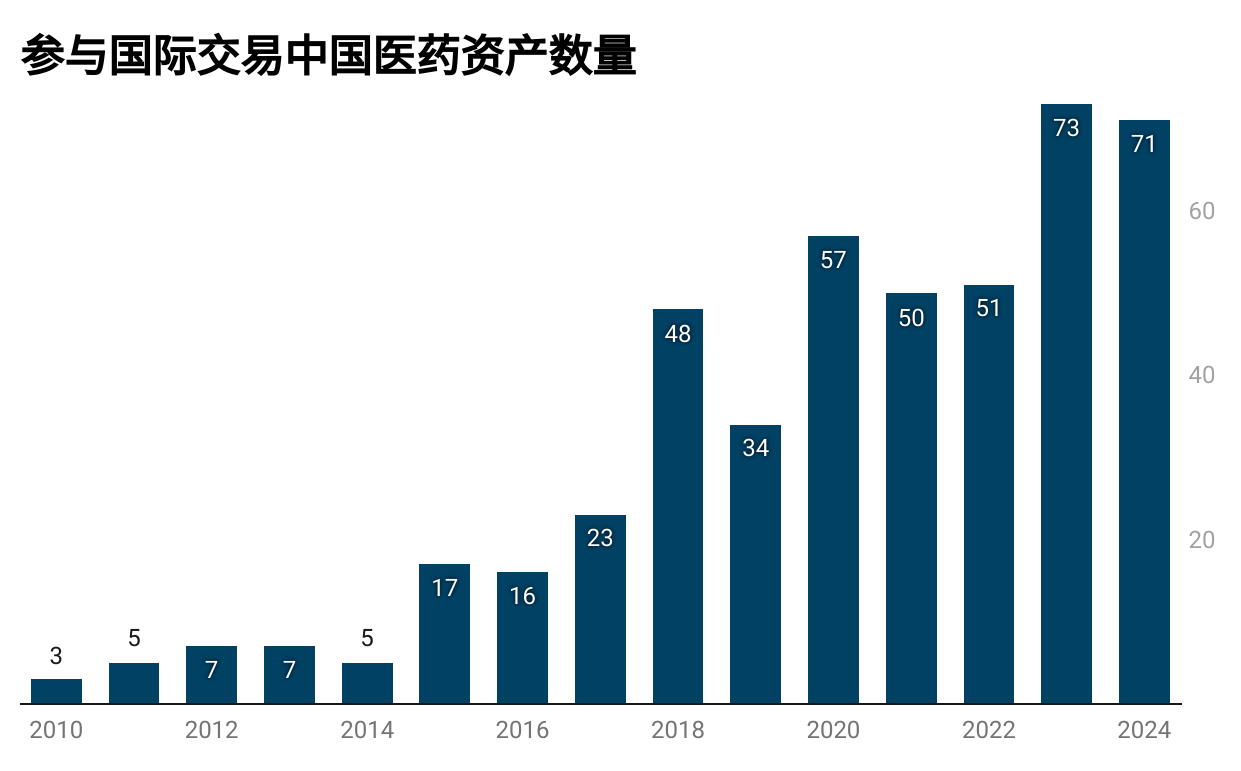

图1.中国资产参与国际交易数量逐年走势图。(数据来源:Citeline)

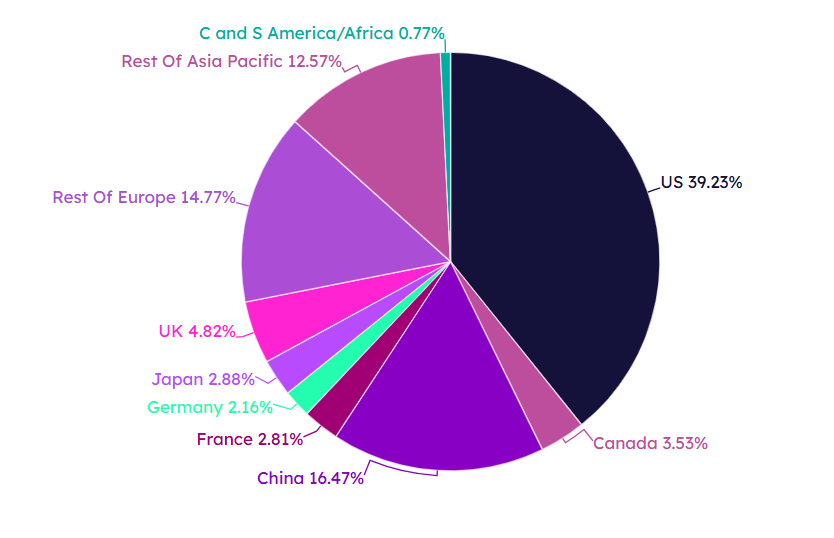

图2.全球生物医药企业总部所在地分布图。(图片来源:Citeline)

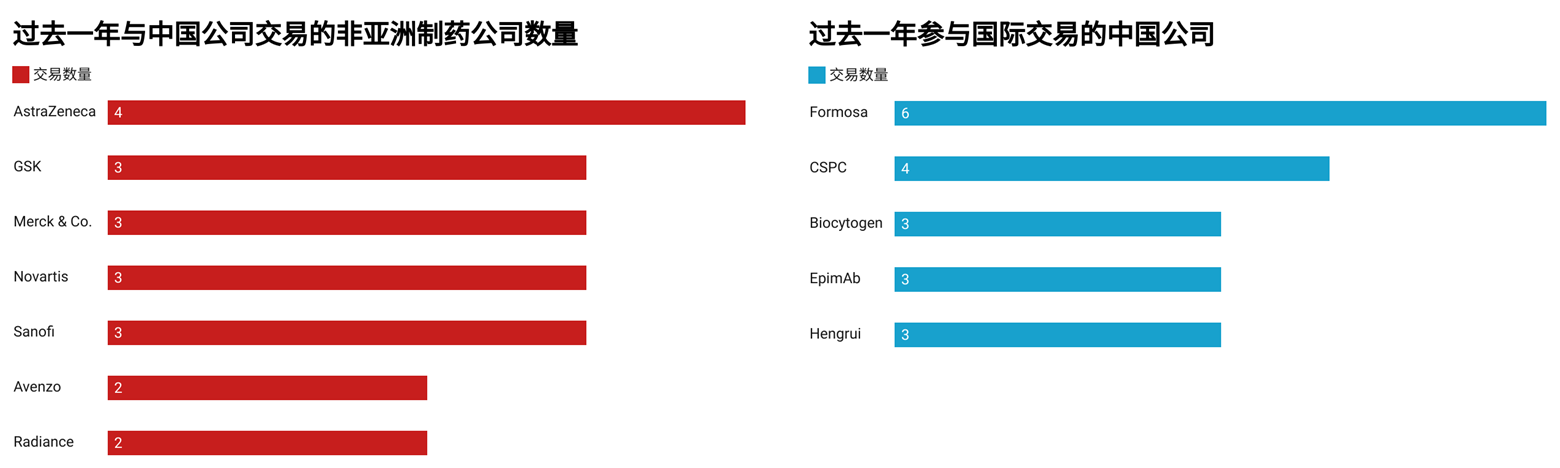

跨国药企与中国制药公司和生物科技公司的互动正日趋活跃。在2024年9月至2025年9月间,共有57家中国企业与63家欧美公司达成交易(图3)。阿斯利康以四笔交易位居国际公司首位,紧随其后的则是GSK、默沙东、诺华和赛诺菲,各有三笔交易。这说明国际制药的传统巨头几乎同时把触角伸向中国市场。而在中国企业一侧,Formosa以六笔交易高居榜首,石药集团则完成了四笔,恒瑞、Biocytogen和EpimAb各有三笔。另有十四家中国企业各完成两笔交易,显示出广泛的行业参与度。

图3.2024年9月至2025年9月参与中国资产交易的公司数量。(数据来源:Citeline)

平台型交易也在快速走热,因其可提供多次命中的去风险路径,相比单一早期资产更能摊薄失败概率,同时促成双方更深层次的联合研发与数据共享。纳入统计的74笔交易里有14笔围绕平台技术展开。与之对应,并购(M&A)在总交易中的占比很小,77起交易中仅有3起为并购,这也反映出在利率与监管不确定性上行的阶段,授权正取代“大并购”成为主流。

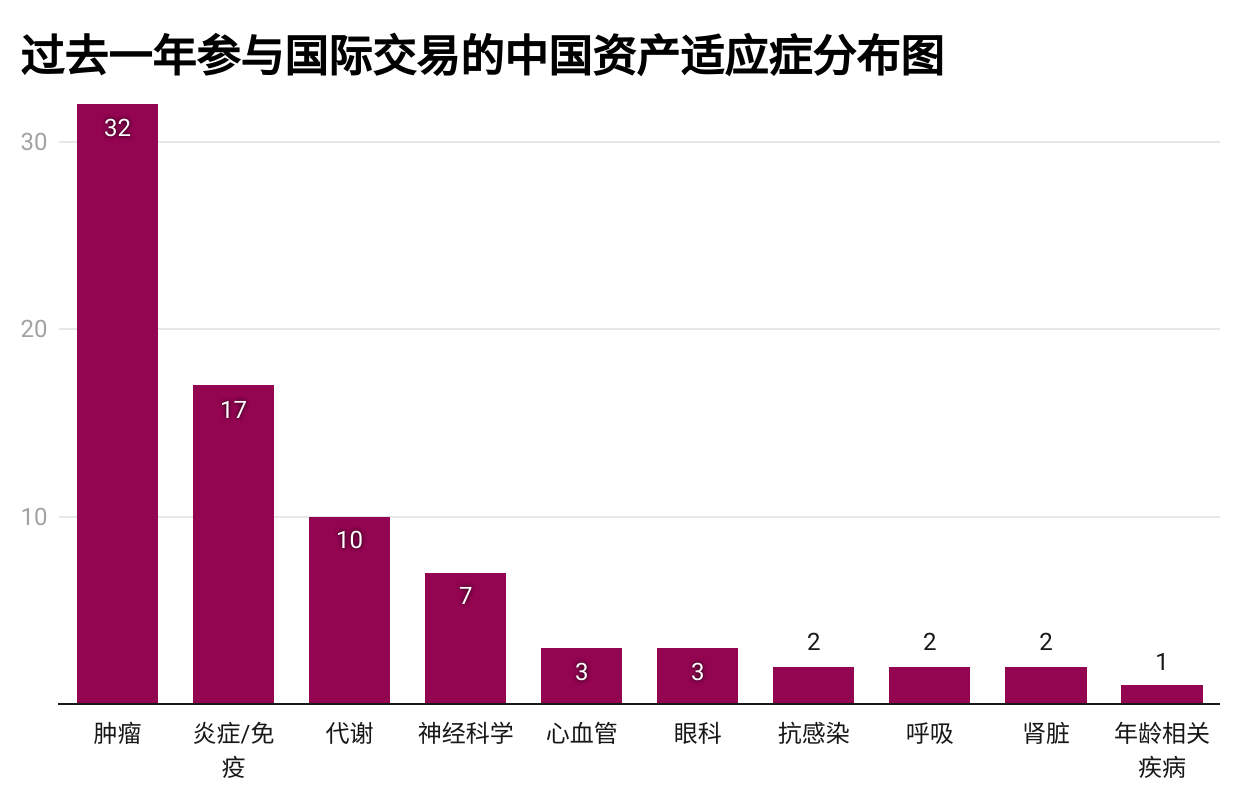

图4.2024年9月至2025年9月涉及中国资产交易的适应症分布图。(数据来源:Citeline)

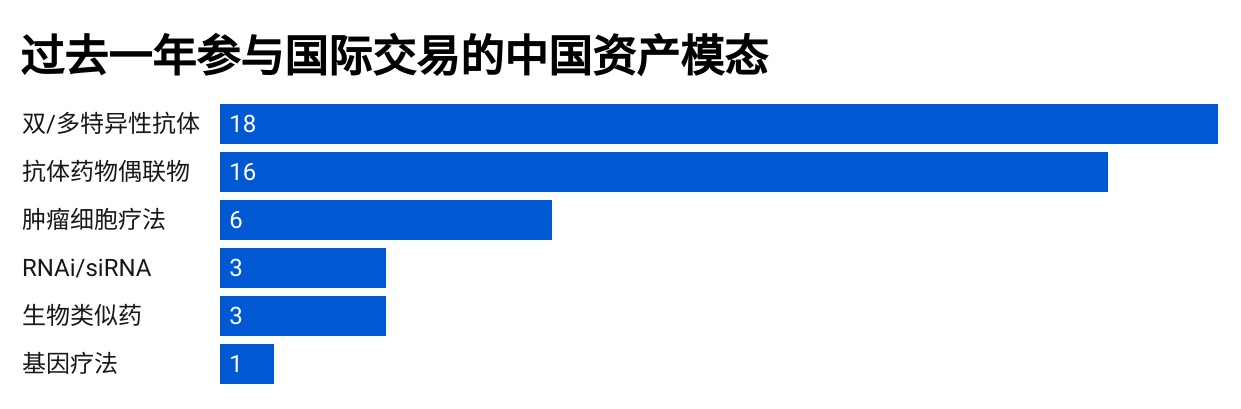

图5.2024年9月至2025年9月涉及中国资产交易的资产模态分布图。(数据来源:Citeline)

- GSK与恒瑞医药:2025年7月,恒瑞医药与GSK达成的合作交易,以5亿美元首付款和最高120亿美元潜在总价值,是自2024年9月以来中国药企对外授权交易中金额最大的单笔合作。

- 诺华与舶望制药:2025年9月,诺华与舶望制药达成战略合作,诺华以1.6亿美元首付款获得三项心血管资产权益,潜在价值约53.6亿美元,并获得早期分子的优先谈判权。

- 阿斯利康与石药集团:2025年6月,阿斯利康以1.1亿美元首付款与石药达成合作,总潜在价值53亿美元,项目涵盖免疫疾病与慢性病,石药集团将利用其AI驱动的药物发现平台,分析靶向蛋白与化合物分子的结合模式,筛选高效小分子候选药物。

- 辉瑞与三生制药:2025年5月,辉瑞支付12.5亿美元首付款,获得PD-1/VEGF双特异性抗体SSGJ-707在大中华区以外的全球开发权,总潜在价值最高可达60.5亿美元。

- 阿斯利康与和铂医药:2025年3月,阿斯利康与和铂医药达成战略合作,阿斯利康支付1.75亿美元首付款及期权费用,获得两项免疫学项目的选择权,总潜在价值45.8亿美元,并直接收购和铂医药9.15%股权。

这些交易不仅反映出中国企业的研发管线已经具备全球吸引力,也显示跨国药企在早期布局中的积极性。特别是在ADC和多特异性抗体等前沿领域,中国已成为创新资产的重要来源。

然而,这种繁荣背后也伴随政治风险。特朗普政府正在酝酿一项行政命令,拟要求所有中美之间的医药交易接受美国外资投资委员会(CFIUS)的审查。理由是担心中国的低成本研发和监管改革削弱美国本土的创新生态。但投行Leerink警告称,这种限制可能适得其反,不仅会损害美国药企补充管线的能力,还可能让欧洲公司趁机受益。

交易热潮的背后,实际上是全球创新力量的重新分布,而中国已成为这个版图中最受瞩目的增量来源。

从结构上看,中国超过七成的在研试验是单国研究,由本土制药公司独立开展。但这并不妨碍中国在全球临床版图中的扩张,因为庞大的患者基数和相对较低的试验成本,正吸引越来越多国际合作方的关注。

中国监管改革与制度推动,让这一跃升从可能性变成现实。这一跃升得益于监管改革的持续推进。国家药监局提出的创新药30天快速审评机制,让试验审批大大提速。与此同时,中国不断对接国际标准,提升数据透明度和合规性,使其在全球临床网络中的地位不断上升。

然而,对许多首次参与国际试验的中国制药公司而言,挑战依然巨大。

首先是跨境物流与关税。其次是数据质量与信任。虽然中国庞大的患者群体提供了天然优势,但跨国药企和投资人仍然对在华完成的一期试验持谨慎态度。即便分子已经在中国完成了一期试验,欧美合作方往往要求重复研究,以验证数据的可靠性。担忧的焦点并非科学能力,而是透明度、可追溯性和临床设计的规范性。正如Arensia创始人所言,中国的科学水平并不逊色,但要赢得国际信任,数据的可重复性和透明性才是关键。

面对这些挑战,中国Biotech正在积累经验。许多公司选择先在澳大利亚或美国开展早期临床,因为这些市场监管流程更为成熟,IND提交与审评周期短,能更快拿到安全性或早期疗效数据。这不仅有助于研发规划,更能与FDA或EMA建立直接沟通的基础,从而增强项目的全球可信度。

同时,如何挑选CRO成为关键决策。全球CRO、中型CRO和本土CRO各有优势,项目方必须具备主动管理能力,避免陷入“外包等于放权”的误区。更重要的是心态转变。Kong指出,许多中国Biotech在国内习惯低调,但在国际多中心试验中,作为申办方必须展现自信与专业,清晰向研究者解释方案与药物的科学逻辑,只有这样才能建立足够的信任。

这些经验表明,走向国际不仅仅是把药物带出国门,而是组织能力、沟通方式和文化心态的全面升级。

展望未来,中国生物医药能否真正完成从“追随”到“引领”的转变,将取决于几个关键因素。首先是资本环境与估值逻辑。当前中国企业的国际授权交易大多以较低的前期付款为特点,这在短期内加速了出海,但长期而言,如果不能在临床质量、差异化机制和全球市场准入上建立更高壁垒,企业在全球价值链中的地位仍可能受限。

其次是监管与数据的持续改进。国家药监局推出的快速审评机制提升了中国的临床试验吸引力,但真正赢得国际认可,需要长期稳定的高质量数据和透明的监管环境。跨国合作方是否愿意在中国进行更多的首创性研究,将直接决定中国在全球创新格局中的话语权。

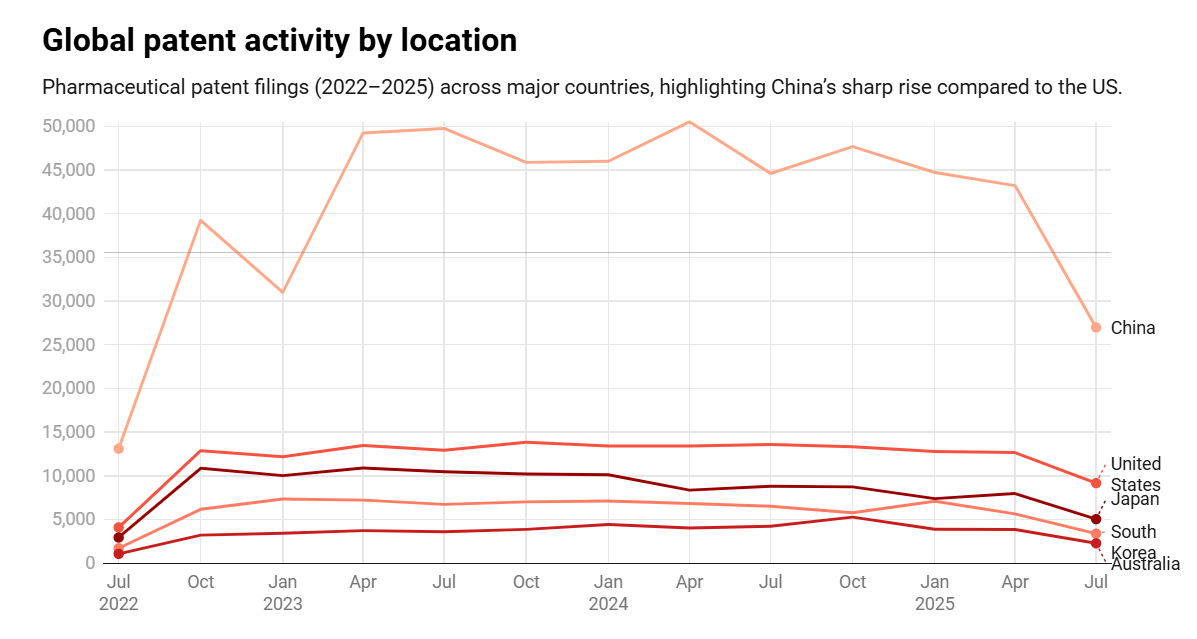

图6.2022-2025年主要国家制药业专利授予数量走势图。(图片来源:GlobalData)

从资本交易到国际临床,再到知识产权的领先,中国生物医药正在形成系统性的竞争力。未来几年,能够在交易、临床和专利三方面同时实现突破的企业,将最有可能确立自身在全球产业格局中的核心地位。

文章评论(0)