124.8亿,年度最大IPO,联影医疗能打破GPS垄断吗?

国内高端医学影像设备长期被GPS(GE医疗、飞利浦医疗、西门子医疗)三巨头垄断,联影医疗被誉为国产医学影像设备领域的“天花板”,是国产品牌打破GPS垄断的希望。

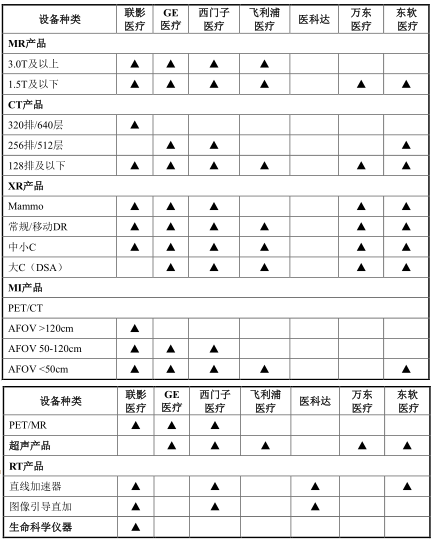

产品线与国内外市场主要参与者对比

来源:招股书

截至报告期末,联影医疗已向市场推出80余款产品,其中不乏多款“行业首款”,包括行业首款具有4D全身动态扫描功能的PET/CT产品、行业首款75cm孔径的3.0T MR产品、行业首款诊断级CT引导的一体化放疗加速器等。

此外,联影医疗还牵头承担近40项国家级及省级研发项目,包括近20项国家级科技重大专项。

高端医学影像设备一直都是整个医疗器械行业里技术壁垒最高的领域,具有技术难度高、多学科交叉的特点,产品研发涉及计算机软硬件、电子器件、应用物理、临床医学、放射科学等多个学科和领域。

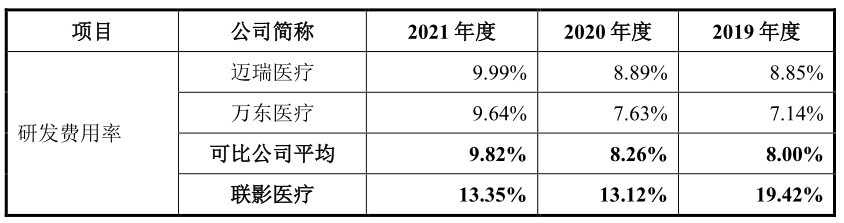

全面、高端的产品矩阵必然离不开远超同行的研发投入。2019—2021年,联影医疗研发投入分别为6.9亿元、8.5亿元及 10.5亿元,累计超25亿元。研发费用率在同行可比公司中也是独树一帜。

研发费用率与同行业上市公司比较

来源:招股书

人才储备方面,联影医疗以全球化视野吸纳行业人才,组建了具备资深行业管理与技术经验的专业团队,共有超过2000名研发人员。员工中超过1900人拥有硕士或博士学历,超过500人具备海外教育背景或工作经历。

截至2021年底,联影医疗已获得授权发明专利超过1700项,其中境内发明专利超过1200项,海外发明专利超过400项。专利申请贯穿技术研发的全生命周期,广泛覆盖全线产品,形成攻守兼备的知识产权布局。

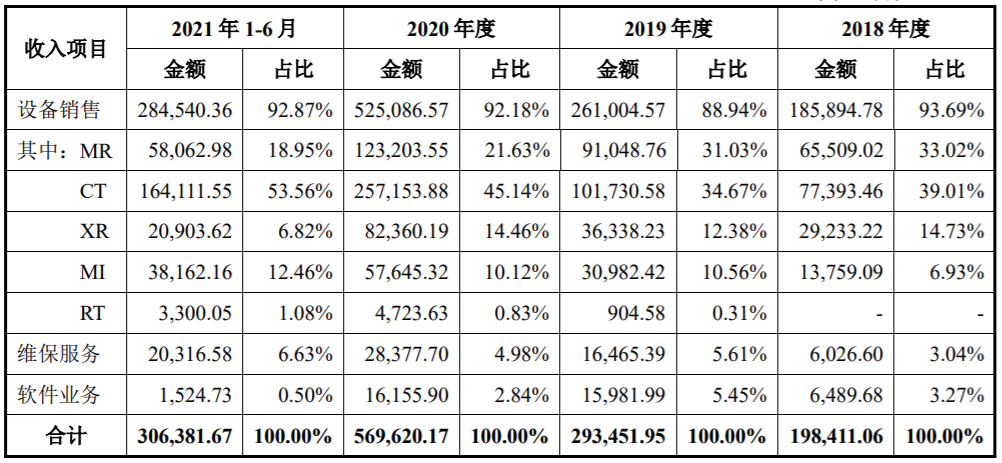

2019—2021年,联影医疗实现营收分别为29.79亿元、57.61亿元和72.54亿元,复合增长率达56.03%;公司盈利能力也在短时间内实现了大幅优化,从2019年净利润亏损4804.7万,到2020年、2021年,净利润分别为9.03亿元和14.17亿元,2022年上半年预计盈利7.45亿元至8.74亿元。

如果说2020年扭亏为盈的重要推手是新冠疫情,那么后续2021年及2022年的持续盈利则充分证明了联影医疗的商业化能力。2020年,联影医疗抗疫相关订单贡献收入达6.5亿元,贡献毛利3.2亿元;到2021年这个数据就已降至2.7亿元和9047万元了。

联影医疗相关产品自上市以来已入驻全国近900家三甲医院,在复旦大学医院管理研究所发布的“2020中国医院排行榜-全国综合排行榜”中,全国排名前50的医疗机构中有49家为联影医疗客户。

业绩增长较快主要原因,一方面是分级诊疗、国产替代政策的逐步落地,使得基层医疗机构购置设备需求、国产高端影像设备市场占有率均有所提升;另一方面是联影医疗前期的市场积累和技术沉淀,品牌知名度不断提高,市场地位和产品竞争力不断提升,销售网络日益完善。

值得注意的是,终端用户市场存量逐步提高,维保业务收入亦随之提高,2019—2021年,分别为1.65亿元、2.84亿元及 4.39亿元,占总营收的比例从5.61%提升到6.15%。高质量的维保服务不仅能带来可持续的维保服务收入,亦能在终端用户考虑采购产品时加分,从而促进产品销售。

主营业务收入结构

来源:招股书

业绩增长的同时,毛利率也稳步增长,2019—2021年,主营业务毛利率分别为42.06%、48.81%及49.71%,增长趋势明显。

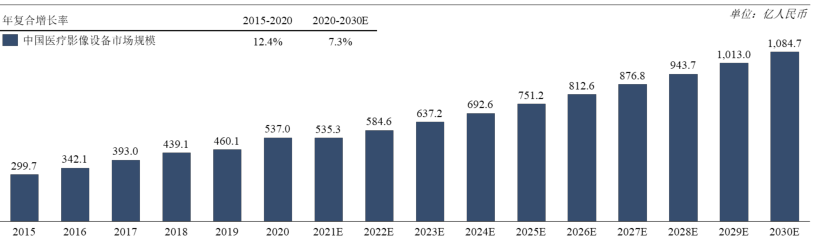

中国医学影像设备市场规模

来源:招股书

其中,CT机市场规模从2015年的64.5亿元,增长到2020年的172.7亿元,年复合增长率21.8%,预计到2030年将达到290.5亿元。

然而,虽然部分国产企业已通过技术创新实现弯道超车,中低端产品市场已经逐步实现国产替代,但高端产品市场仍长期被GPS龙断。尤其在高端 PET/CT、MR和CT等产品市场,进口品牌曾占据 90%以上的市场份额。

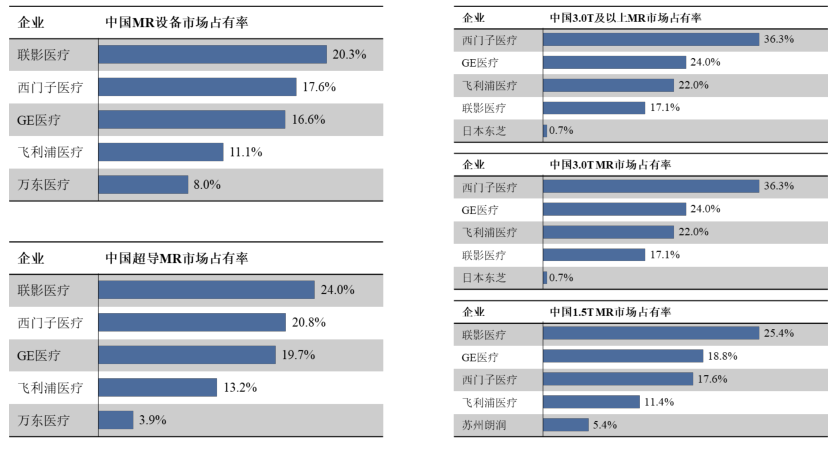

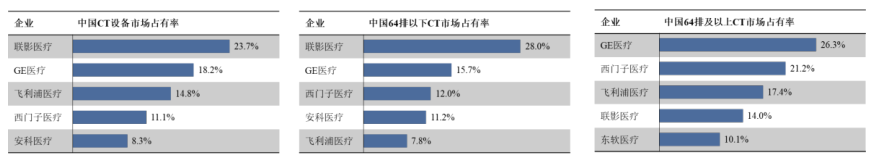

MR系统市场方面,联影医疗是中国市场最大的MR设备厂商。在1.5TMR市场占有率达25.4%,但在3.0T及以上MR设备市场中,西门子医疗、GE 医疗、飞利浦医疗牢牢占据前三的位置,联影医疗虽然成功研发出国产首款3.0T MR,但市占率仅为17.1%。

2020年中国MR市场竞争格局

来源:招股书

CT系统方面,中国64排以下CT国产化率已经达到65%,但64排及以上国产化率仅为35%,在64排以下CT市场中,联影医疗市场占有率排名第一;但在64排及以上CT市场中,前三名依旧是“GPS”,合计占有65%左右的市场份额,联影医疗排名第四。

2020年中国CT市场竞争格局

来源:招股书

虽然GPS凭借其过去多年塑造的品牌优势、渠道优势和技术优势,仍然处于市场领先地位。但在国内有利政策的驱动下,国产品牌创新能力和技术水平不断提高,国产替代趋势已愈发明显,进口品牌市场份额已呈下降趋势。

值得注意的是,在国产化的过程中,需要注重提高零部件的国产化率,尤其是核心零部件方面不能受制于人。在联影医疗供应商中,跨国巨头飞利浦、万睿视、艾迈斯长期占据前五的位置,供应的零部件包括X射线球管、芯片等。

一旦跨国公司市场地位受到挑战或国际贸易摩擦升温,出现类似华为芯片“卡脖子”的事件,将极大影响我国医学影像设备行业的发展。

长期来看,在政策层面,鼓励国产替代的方向不变,联影医疗将享有行业高速增长以及进口替代的双重红利,高端产品替代和针对下沉市场的经济型设备将成为联影医疗未来主要增长点。

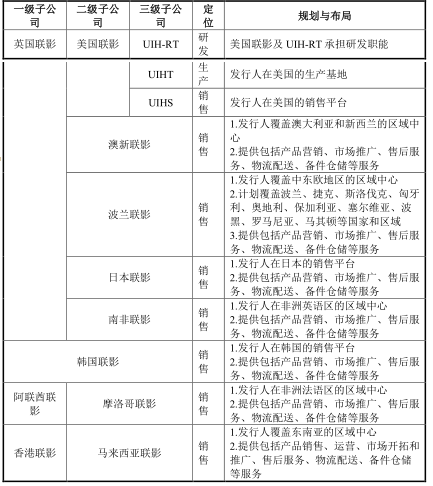

然而,海外市场与国内市场差异性较大,不同海外市场和地区对医疗器械的监管政策和法规通常不同,政治经济局势存在不确定性,对知识产权保护、不正当竞争、消费者保护等方面的监管力度也存在差异。

因此,联影医疗针对境外不同地区或国家的差异化需求,开发符合特定区域配置需求的产品,并推进不同国家、地区的产品注册,拓展境外不同地区可销售的产品类型。

截至2021年底,联影医疗已在美国建立研发中心、销售公司并进行产能布局,在美国、日本、波兰、澳大利亚、新西兰、韩国、南非、摩洛哥、马来西亚等全球多个国家及地区建立销售网络,品已成功进驻美国、日本、新西兰、波兰、乌克兰、印度等多个国家。

联影医疗境外布局

来源:招股书

境外市场的竞争完全就是产品实力的竞争,联影医疗自创立以来,就坚持“高举高打”的战略,在技术上积极布局前瞻性研究,探索把握行业转型发展的新机遇,积累技术实力,唯有如此才有机会在国内外市场挑战GPS地位。

高端医疗设备国产替代是十四五规划的重要内容之一,联影医疗此番上市,无疑将成为国内最有实力的医疗影像设备企业,能否引领国内高端医疗影像行业向GPS发起挑战,完成高端产品国产替代目标,值得期待。

参考资料

1. 联影医疗招股书和企业官网

2. 《一年狂赚60亿,联影强势登陆A股,或成今年首家盈利上市械企》,贝壳社,2022-01-13

3.《联影医疗正式招股 ,拟募资125亿》,器械之家,2022-07-29

4.《IPO募资124.8亿!2022年科创板最大新股来自这个赛道》,高禾投资,2022-07-30

文章评论(0)