医保控费与集采双重压力下,绿叶制药能否凭借新药突围?

作者:陈正青

根据华经产业研究数据,2020年我国抗抑郁药物的市场规模为109.4亿元,增长率为16.01%。同时,根据弗若斯特沙利文预计,2018—2022年,该市场规模将保持12.7%的年复合增长率持续增长,于2022年达到184.1亿元。

目前,国内市场抗抑郁药物超过30种。其中,SSRI(五羟色胺再摄取抑制剂)和SNRI(五羟色胺和去甲肾上腺素再摄取抑制剂)几乎占据了全部抗抑郁药市场。

然而,当前国内抗抑郁药物仍以老药为主,艾司西酞普兰、舍曲林、文拉法辛三者占到一半的市场规模,后两者原研药早在上世纪90年代就已获批。这些抗抑郁药物存在一定生理或心理上的副作用,极大地限制了它们的临床研究和广泛应用,并且仍然有很大部分患者对现有疗法产生抗性。

因此,市场亟待新的抗抑郁药品出现。

此次绿叶制药获批的若欣林,是一款5-HT、去甲肾上腺素和多巴胺三重再摄取抑制剂。相比双重再摄取抑制剂,它有助于改善患者的快感缺失现象、认知能力以及性功能,是中国首个自主研发并拥有自主知识产权用于治疗抑郁症的化药1类创新药。

全新的作用机制,不仅让患者有了更多的选择,也让若欣林有望打破当前抗抑郁市场以老药、仿制药为主的市场格局。

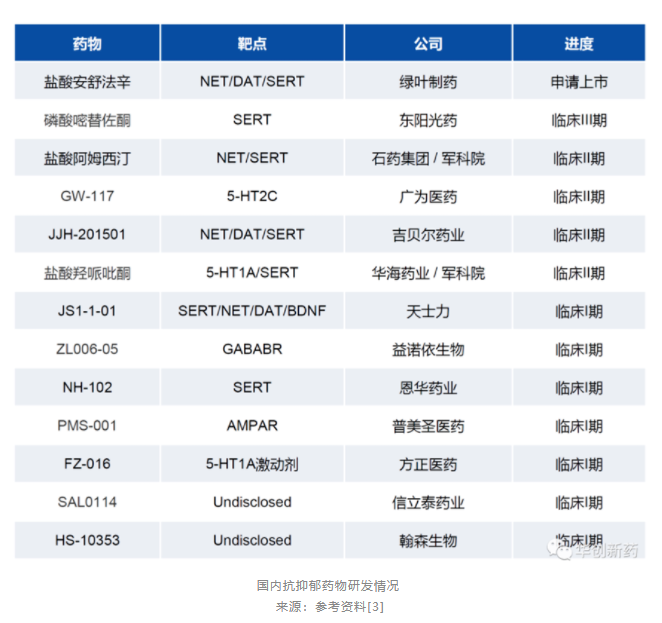

值得注意的是,国内抗抑郁药物研发方面,除绿叶制药外,还有13个药品处于获批临床及以上阶段,涉及天力士、石药集团、恩华药业、广为医药等十余家企业。

业绩下滑的主要原因是核心产品受医保控费及集采降价影响,利润大幅下降。

力扑素、思瑞康、血脂康和贝希都曾是绿叶制药年销售额超10亿的核心大单品。以力扑素为例,该产品曾一度为公司贡献逾四成的销售收入,多年占据紫杉醇市场份额第一。2020年10月,力扑素降价67%后进入新版国家医保目录乙类范围。作为一款老药,进入医保放量效果显然无法弥补降价带来的销售额下滑,直接导致公司营收大幅下降。

除了力扑素,贝希作为热门品种阿卡波糖于2020年1月被纳入第二批国采,市场价为43元的贝希报价9.6元,降幅接近78%;思瑞康于2020年8月被纳入第三批国采范围,绿叶制药的原研药未中标,被仿制药抢占院内市场。

所幸血脂康作为独家中成药,不会参与集采,在绿叶制药其他核心产品收入下滑之时,保持高速增长。2019年,绿叶制药将血脂康的商业化权益授予阿斯利康,促成了首个跨国药企在中国的中成药BD合作。

同月,金斯明(利斯的明透皮贴剂)在中国上市,用于治疗与阿尔茨海默病相关的轻、中度痴呆症。该产品自上市以来,已迅速在全球十多个国家和地区完成对外授权;在国内,绿叶制药与金赛药业达成协议,授予其独家商业化权利,授权总金额最高达2.16亿元人民币。

2021年5月,绿叶制药控股子公司博安生物开发博优诺(贝伐珠单抗注射液)获批,用于治疗晚期、转移性或复发性非小细胞肺癌和转移性结直肠癌。

作为国内第三款贝伐珠单抗生物类似药,博安生物迅速开展商业化,接连获批原研药在国内的多个适应症,与阿斯利康在部分县域市场开展合作,通过自有团队覆盖近30家省份的800多家医疗机构。

目前,国内已有近10款贝伐珠单抗生物类似药。博优诺在去年实际销售的8个月时间里实现1.58亿元销售收入,今年上半年实现2.2亿元销售收入,成绩相当可观。

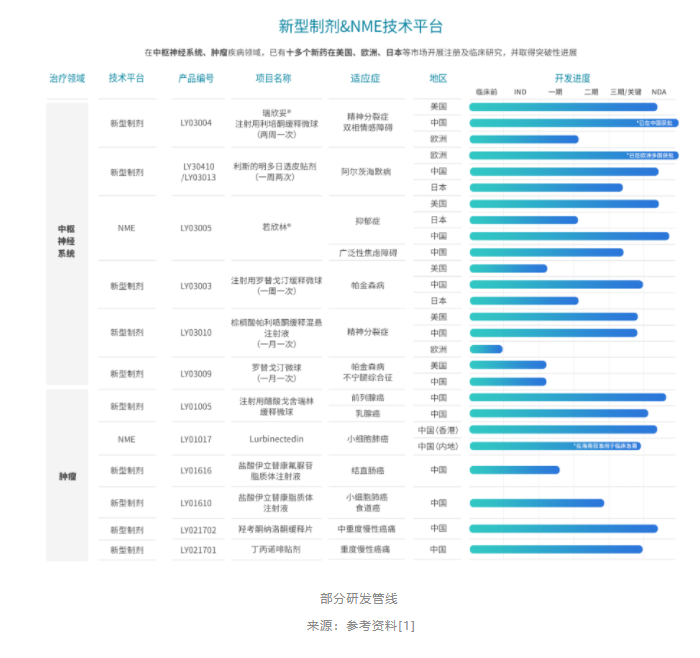

在研产品方面,截至2022年6月30日,绿叶制药拥有32项处于不同发展阶段的在研产品,包括13种肿瘤产品、12种中枢神经系统产品及7种其他产品。

芦比替定(LY01017)为近25年来首个获得FDA批准的用于治疗复发性小细胞肺癌的新分子实体,现作为临床急需药品落地海南博鳌乐城先行区;

地舒单抗注射液 (BA6101)用于治疗骨质疏松症,有潜力成为全球首个获批上市的Prolia生物类似药。

随着更多创新药的密集上市,绿叶制药有望迎来新一轮高质量发展。

此外,今年5月,香港联交所已确认绿叶制药对分拆博安生物上市的申请。分拆将使博安生物直通资本市场,无需依赖绿叶制药进行融资,为其现有业务及未来扩张提供资金,绿叶制药的净利润也将更好看。

1. 绿叶制药官网、半年报、年报

2. 《绿叶制药(2186.HK)发布2022中期业绩,三个问题待厘清》,金融界,2022-08-30

3.《坐拥3.5亿患者——100亿抗抑郁药物赛道盘点》 E药学苑,2022-10-27

4.《2021年成绩单发榜,绿叶制药还能逆袭吗》,金融界,2022-03-30

文章评论(0)