哑铃型HPV疫苗市场:短期看释放,中长期看升级

当前,虽然海外HPV疫苗上市后迅速抵达高峰并逐年放量,国产疫苗有效性及安全性持续接近海外并扩大国内适应症范围,竞争价值不断走高。同时也存在销售不及预期、竞争格局恶化、逼跌价格等风险,亦敲响行业警钟。

当前,我国女性宫颈癌的发病率高于全球宫颈癌发病率,除不断上升外,还呈现年轻化趋势。但是,根据中检院HPV疫苗批签发量测算,从2017年我国首款HPV疫苗获批到2021年,国内累计有2000万人完成HPV疫苗接种,而相比之下,目前国内9—45岁适龄接种疫苗女性群体数量约为3.81亿人,HPV疫苗接种渗透率仅仅约为7%。

由此数据可以看出,我国HPV疫苗市场潜力巨大。并且,根据国际瘤病毒学会及中国癌症基金会的数据,我国人民对HPV的知晓率仅为30%。

我国获准使用的疫苗接种对象是9—45岁女性,现有的HPV疫苗共有二价、四价和九价三种。现有证据表明,从公共卫生学角度,二价、四价和九价疫苗在免疫原性预防HPV16/18相关癌的效力和效果方面无差别,三种疫苗都可预防大多数的癌症。当前,HPV疫苗的定价权在市场和疫苗生产企业手中,即使政策推动使9—14岁的女孩可以免费接种,或者直接将HPV疫苗纳入计划免疫使得疫苗价格下降尚且需要一定时间。

除女性市场外,HPV疫苗男性市场潜力巨大。据统计,2020年中国适宜接种的HPV疫苗的男性人数(9—45岁)达到3.44亿人,当前HPV疫苗接种率为0%,达到完全接种的所需对应疫苗约为9.8亿剂次。在中国,目前尚未有男性HPV疫苗产品获批,男性HPV疫苗市场未来具备广阔的增长空间。

随着市场推广培养接种意识,预计到2025年,中国HPV疫苗男性接种人数将到达79万人,接种率达0.24%。

加卫苗自上市以来,在全球范围内市场份额不断扩大,2019年其全球销售额达到37.37亿美元,较2018年增长19%,2020年全球销售额为39亿美元,2021年销售额竟上涨到57亿美元,而其中中国贡献了绝大部分业绩增长,这也使Gardasil /Gardasil9得以继续成为默沙东的核心拳头产品。

相比2006年就推出四价Gardasil的默沙东,GSK的二价疫苗Cervarix于2007年才上市,而之后销售额也可以用惨淡无光来形容,甚至2016年宣布退出美国市场,两者的差距被逐渐拉开。

目前,全球HPV覆盖分布呈哑铃型,高、中、低收入国家情况不一。据“未来智库”消息,高收入国家HPV疫苗纳入NIP并获得政府推荐,免费接种/医保支付迅速提升适龄人群渗透率,小年龄组增量市场驱动。低/中低收入国家:2007—2010年PATH(Program for Appropriate Technology in Health)在印度等四个国家开展HPV疫苗试点推广;2009年,Merck发起GAP(Gardasil Access Program),在20多个 LLMICs试点推广HPV疫苗;2011年,Gavi(The Global Alliance for Vaccines and Immunisation,全球疫苗免疫联盟)开始资助HPV 疫苗,目前共有71个LLMICs接受了Gavi的资助。

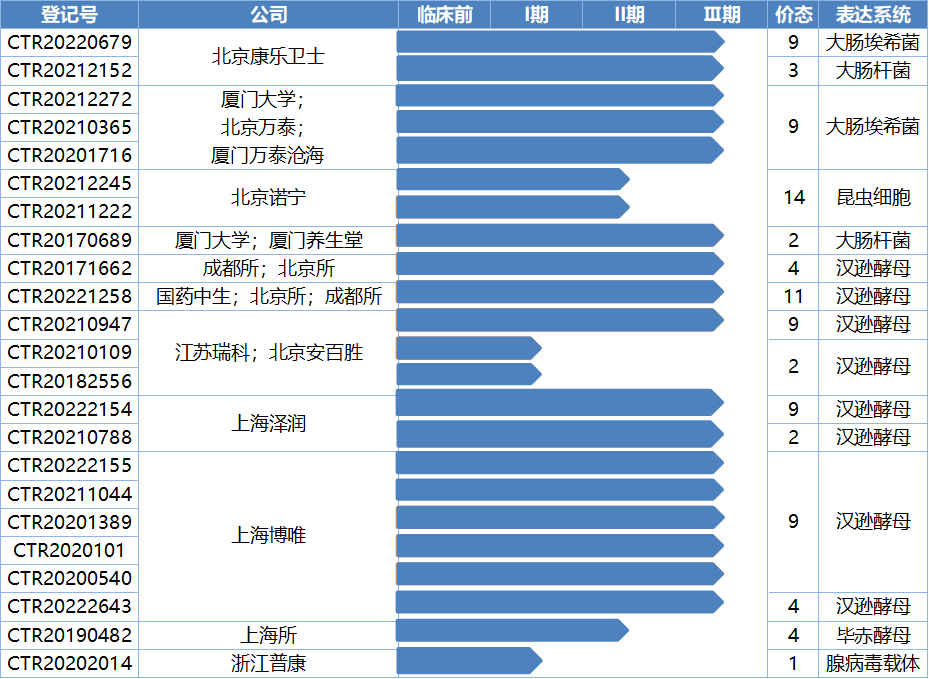

全球进展较快的HPV疫苗品种

来源:参考资料3

英国加入免疫规划后效果立竿见影。英国从2008年9月开始将HPV纳入NIP,在学校为12—13岁女孩提供2剂HPV疫苗(2014年以前为3剂)常规接种,并在2008—2010年为14—18岁女性提供补种计划。接种HPV显著降低英国30岁以下女性宫颈癌风险。在12—13岁接种疫苗的女性中患宫颈癌的风险比未接种疫苗的女性低87%,进展至CIN3+(官颈上皮内瘤样病变3型)的风险降低97%。由于HPV疫苗的广泛接种,1995年9月1日后出生的英国女性中宫颈癌几乎被消除。

日本政府暂停推荐后渗透率急降。日本分别于2009年10月和2011年7月批准2价和4价HPV;2010年10月开始,日本中央与地方政府共同成立资助项目,为12-16岁女生免费提供HPV疫苗;2013年4月,日本正式将HPV疫苗纳入免疫规划;同年6月,由于不明原因造成的不良反应,日本厚生劳动省(MHLW)决定暂停HPV疫苗接种,并撤销了对HPV疫苗的推荐。虽然HPV疫苗仍然属于财政支付的免费疫苗,但仍在2014年出现了断崖式的下滑,接种率也由之前的-70%骤降至近乎为零(<1%)。

回观国内,HPV疫苗市场群英争夺,市场估值近千亿。

国内HPV疫苗临床研究进展

来源:参考资料4

2022年半年报披露,智飞生物已组建起一支超过3000人的专业市场团队,营销网络覆盖全国31个省、自治区、直辖市,300多个地市,2600多个区县,30000多个基层卫生服务点(乡镇接种点、社区门诊),覆盖范围在民营企业中最广。

万泰生物主要产品为体外诊断产品及疫苗产品两类,体外诊断试剂主要包括酶联免疫诊断试剂、胶体金诊断试剂等生物诊断试剂,用于人体样本的检测以获取临床诊断信息及血样信息。万泰生物研发、生产和销售的疫苗主要包括戊肝疫苗、宫颈癌疫苗、20价肺炎疫苗等基因工程疫苗及鼻喷新冠疫苗等,旗下产品馨可宁疫苗系首个获批上市的国产宫颈癌疫苗。宫颈癌疫苗是助推万泰生物业绩的重要因素。万泰生物表示,营收增长主要是二价宫颈癌疫苗、新冠原料及检测试剂收入增加所致,净利润增长同样系二价宫颈癌疫苗、新冠检测试剂及新冠原料收入增长带来的净利润增加所致。

数据显示,上海泽润研发的九价HPV疫苗于2016年11月申请临床试验获得受理,并于2018年1月获得临床批件进入临床研究,据药融云统计,总共用时429天。目前本疫苗已完成了I期临床试验,研究结果显示具有良好的安全性和免疫原性。

中长期方面,国内目前有4家企业5个HPV产品处于ph3临床,有望于2025年前后陆续上市,未来可能形成进口、国产双管齐下格局,及产品价格差异化竞争。国内城市存量人群充分覆盖,市场切换为“小年龄组+基层市场”驱动,临床推进更快的产品在渠道下沉、政府订单等方面具有先发优势。此外,海外具备数千万人份级市场,自费采购机制下出现一定利润空间。产品升级和全球市场拓展,是中长期发展方向。

参考资料:

1.《HPV疫苗行业市场调研 男性市场潜力巨大》,中研普华,2022-07-11.

2.《疫苗行业研究报告:国产HPV疫苗崛起,存量市场黄金十年》,未来智库,2022-03-19.

3.《鏖战HPV疫苗江湖,全球群英谁将问鼎?》,艾美达医药咨询,2022-12-22.

4.《3款二价苗、3款四价苗、7款不低于九价,国产HPV疫苗“井喷期”即将到来 》,本地红姐晓天下,2023-01-09.

文章评论(0)