一年狂赚60亿,联影强势登陆A股,或成今年首家盈利上市械企

与此同时,联影医疗2018~2020年间的研发投入累积达22.07亿元,已向市场推出一批行业首款或国产首款创新产品,由此带来了三年半15.7的净利。

这些都是联影医疗挑战高门槛科创板的底气,一旦上市,A股将增加一支拥有持续盈利能力的医药股。

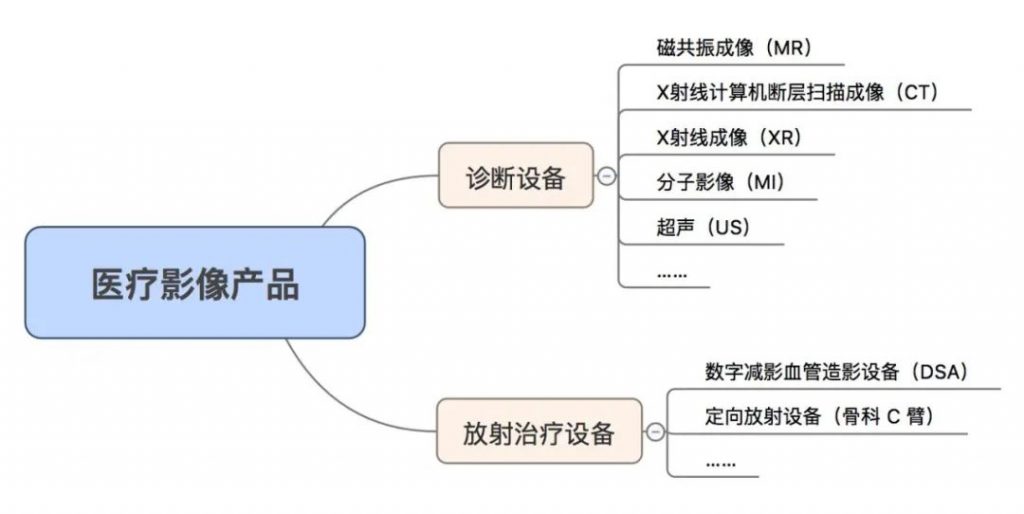

医疗影像产品分类

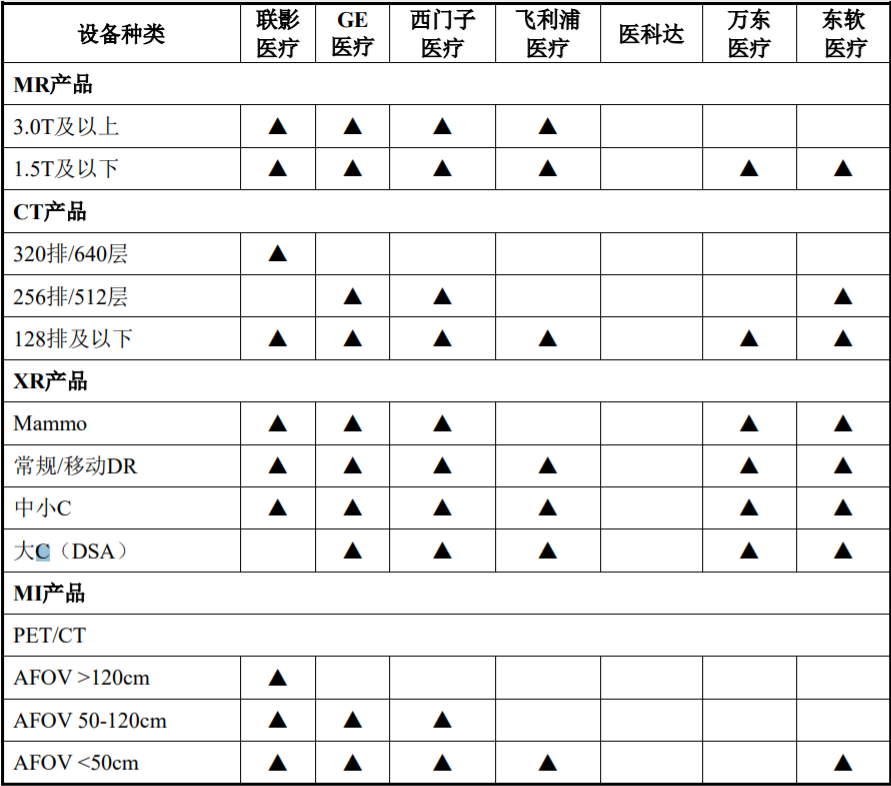

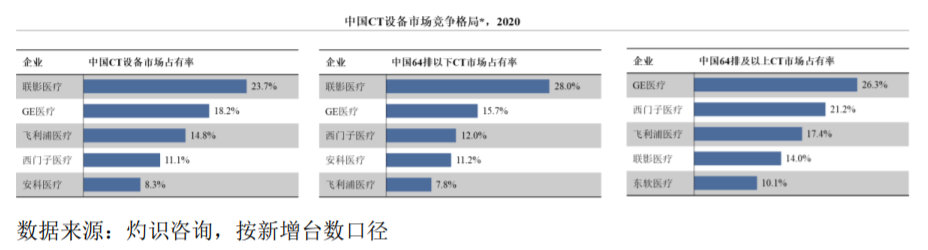

尤其在渗透率较高的CT领域。国产厂家产品以 64 排以下的低端CT 产品为主,而联影医疗与GPS等巨头并跑,实现了从16排到320排等中高低端各类CT 产品的覆盖。

国内外医疗影像设备厂商产品布局状况对比

同时,在众多产品中,联影医疗进一步聚焦于高端MR、CT的生产,并推出了多款行业/国产首款创新产品,拥有超1500项已授权发明专利。

联影医疗的创新转化能力可见一斑。截止报告期末,其向市场累计推出70余款产品,此外,还牵头承担近40项国家级及省级研发项目,其中有近20项是国家级科技重大专项。

联影医疗已获批的行业/国产首款创新产品

这也是其稳定盈利的关键。2020年,联影医疗首次扭亏为盈,实现了三年15.7亿元的净利润,营收也不断创新高。仅2021年上半年收入就达到了30.8亿元,有望超过2020年57.6亿的数据。

联影医疗三年半营收数据

虽说无法与GPS的百亿、千亿级别的收入相比,但在国有内医学影像设备厂商中算是佼佼者。前段时间于港交所递交上市申请的CT设备商东软医疗,2020年营收仅为24.59亿元,国内医械龙头迈瑞医疗同期医学影像业务收入也仅有41.96亿元。

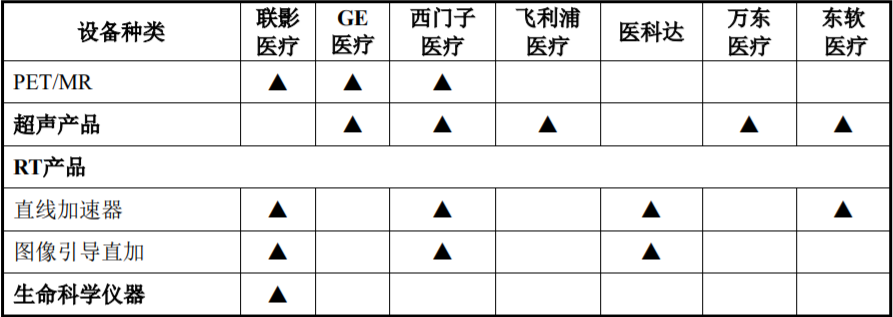

自2011年成立后,联影医疗就陆续通过收购或售出股份的方式,调整、增持业务子公司,到2020年股改时,已经在国内和全球各地落地了24家控股子公司,其中,10家为境内公司,14家为境外公司。

除此之外,这样的股权交易使得其资产不断增加,2020年6月30日,联影医疗的净资产估值就已达到45.2亿元人民币,为产品研发提供了充足的现金流,锻造了超强的自造血能力。

联影医疗24家子公司

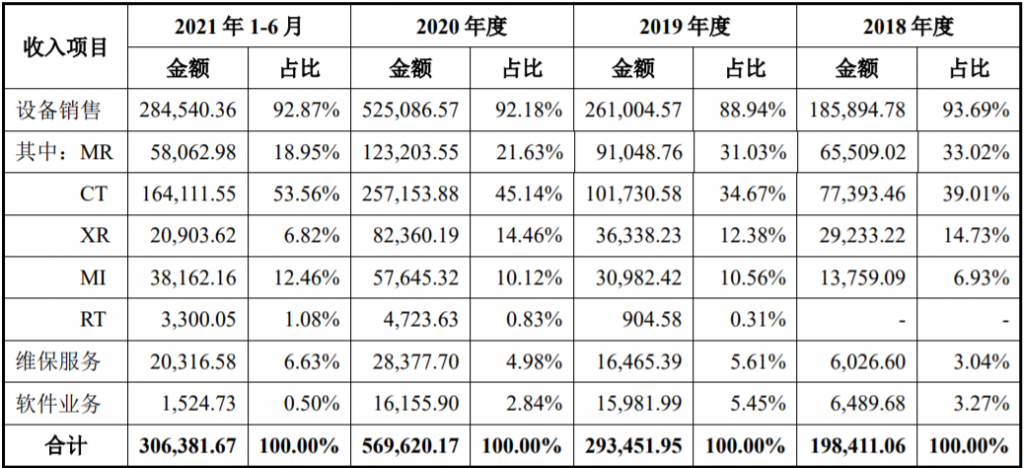

通过子公司收售,联影医疗把业务进一步聚焦于高端医学影像设备,并通过上下游产业链的收购不断提高产能、降本增效。以医学影像设备类产品销售为主的主营业务收入占比达到90%左右。报告期内,主营业务毛利率达到39.11%、42.06%、48.81%和51.85%,并呈稳步提升态势。

联影医疗主营业务收入比例

同时,海内外销售渠道也得以打通。

目前,联影医疗的多款医疗影像设备已在美国、日本、欧洲、非洲和东南亚等海外国家和地区实现销售。2018年到2021年上半年,公司的境外销售收入分别为4329.63万元和1.8亿元,分别占公司主营业务收入的2.18%和 5.89%,并呈现逐年上升的趋势。

在国内,联影入驻了全国近 900 家三甲医院。按 2020年度国内新增台数口径,公司MR、CT、PET/CT、PET/MR及DR产品排名均处在行业前列。其中MR、CT、PET/CT及PET/MR产品在国内新增市场占有率排名均为第一;DR及移动DR产品在国内新增市场占有率排名分别为第二和第一。

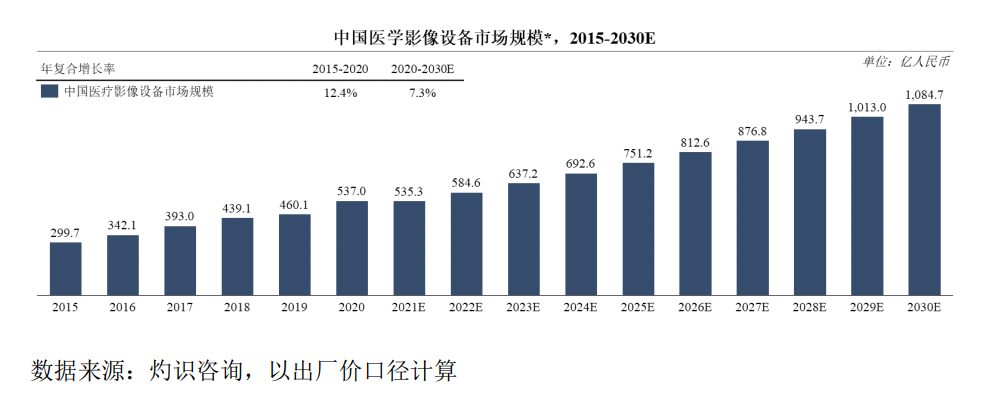

国内医学影像设备市场规模

放眼整个国内市场,GE、西门子和飞利浦等跨国巨头,与医科达、万东医疗、东软医疗和迈瑞医疗等国产厂商两相角逐。

我国高端医学影像设备市场一直被GPS等外企垄断。在高端PET/CT(融合PET及CT的MI设备)、MR和CT市场中,进口品牌的市占率曾一度达到90%。

经过十余年发展,尽管进口厂商仍在高端产品市场处于领先地位,但国产品牌的创新力和渗透力都显著提升,中低端产品市场已经逐步实现国产替代。

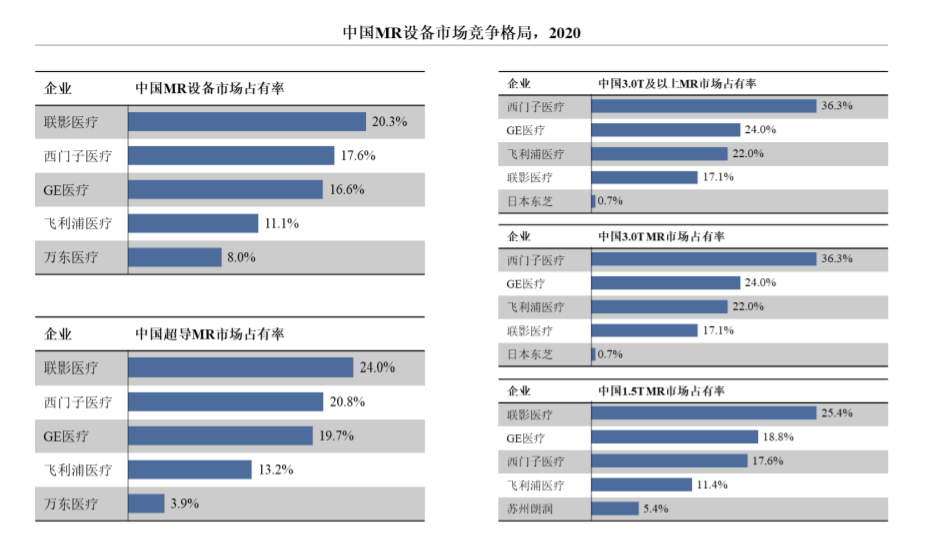

在MR领域,2020 年,中国MR市场规模达89.2 亿元,其中中低端和高端 MR占比分别为74.9%和25%。可见,3.0T以上的高端 MR 的市场将成为中国 MR 市场主要增长点。

而从人均保有量及分级诊疗的政策趋势看,中低端产品也将持续放量。中国每百万人 MR 人均保有量水平与发达国家存在显著差距。2018年,日本、美国每百万人MR人均保有量分别约为55.2台和40.4台,同期国内每百万人MR人均保有量约为9.7台。

CT领域亦是如此,作为国产化率程度较高的细分领域,目前,我国CT市场的规模达到172.7亿元,但渗透率较低。2019年,国内CT的人均保有量(18.2台)仅为美国的三分之一,仍有较大成长空间。

且目前,中国64排以下低端 CT产品的国产化率已经达到65%,而64排及以上的中高端产品的国产化率仅为35%,因此,64排及以上的中高端CT产品将成为市场的主要增长点。

而无论在哪个细分领域,联影医疗都是领衔者。在中国3.0T及以上高端MR设备市场中,主要市场参与者为GE医疗、西门子医疗、飞利浦医疗、佳能和公司,联影医疗为唯一一家国内企业,并且市占率排名第四;在中国 1.5T低端 MR 设备市场中,联影市占率排名第一。

2020 年中国 MR、CT设备市场竞争格局

但对于价格敏感的基层医疗机构开始放量,也必然为在中低端市场较为成熟的国产厂商带来新的机遇。

一旦成功上市,联影医疗也将为国内医疗影像设备注入创新活力,激发国内企业从内部转化入手,提质增效,攻克更难的高端医疗影像设备领域。

A股也将迎来一家近期少有的、盈利上市的医疗器械企业。

文章评论(0)