启明医疗今日上市:港股首家未盈利医械企业,市值超150亿

启明医疗终于敲响了港交所的大钟。

今日(12月10日),这家医疗器械明星企业正式在香港联交所上市,证券代码02500.HK。本次上市发行定价为33港元/股,总计发行7853.75万股,开盘价为39港元/股,截至发稿市值为157亿港元。

启明医疗总经理訾振军、启明创投主管合伙人梁颕宇、启明医疗董事会主席曾敏(由左及右)

至此,启明医疗成为首家按港股新标准上市的未盈利医疗器械企业。据悉,在此前招股期间,启明医疗更是获得了312倍的超额认购,场面异常火爆。

借着上市这一时间节点,今天我们撇开热闹,再回头聊一聊启明医疗备受关注的上市之路,同时看看这家医疗器械领域的“大玩家”,手里又握着怎样的王牌?

一、上市:A+H?

去科创板还是港交所,是这一年市场对启明医疗的主要疑问之一。

先是今年3月,启明医疗聘请中金公司作为辅导机构,向浙江证监局备案,正式向科创板发起了冲刺。彼时,市场对这家医疗器械独角兽企业充满信心,毕竟在拥有更快上市速度、更便利的融资形式、更透明的审核规则的科创板,启明医疗无疑是一家实力型选手。

但到了7月23日,证监会官网又一则消息显示:启明医疗《股份有限公司境外首次公开发行股份(包括普通股、优先股等各类股票及股票的派生形式)审批》申报材料已获受理。

此消息一出,再联想去年8月彭博也曾报道启明医疗正考虑香港IPO,寻求募集3亿-5亿美元,也就不足为怪为何业界纷纷开始猜测:启明医疗放弃科创板转道港交所?

更何况与赴港上市消息频频传出形成鲜明对比的是,被认为可以赶上首批科创板上市的启明医疗,似乎没了下文。

当然,并不能就以此定论启明医疗彻底放弃了科创板。而启明医疗也曾在招股书中表示,“我们计划于适当时间进行A股(发行)。截至最后实际可行日期,我们尚未厘定拟进行A股(发行)的规划及范围,且并未向中国任何认可的证券交易所作出任何(相关)申请。”

由此来看,A+H的上市路径或许更为可能。正如有投行人士分析:作为一家未实现盈利的医药公司,启明医疗两市IPO将更能满足公司的融资需求;同时,港股近两年聚集了不少未盈利的生物医药公司,企业选择港股也有这方面的考虑。

回到当下港交所上市背后的推动因素上,一位业内人士向贝壳社表示,“美元基金架构是关键。”

这与目前业界主流猜测一致。根据招股书,目前启明医疗第一大股东为Horizon Binjiang LLC,持股15.985%;第二大股东Ming Zhi Investments(BVI)Limited持股比例为15.7104%;第三大股东为自然人訾振军,其为启明医疗创始人,持股比例为10.3077%。

除美元基金背景外,启明医疗股权结构也较为分散,目前公司共有股东42名,其中前三名股东持股比例均超10%,且无控股股东和实控人。

投资人的推动或是第二大因素,我们查阅公开资料发现,启明医疗此前至少已完成6轮融资:

2010年3月,获得创东方的投资;

2012年4月,获得启明创投、联合运通等的数百万美元A轮融资;

2014年11月,公司获得数千万美元B轮融资,投资方为红杉资本中国和德诺资本;

2015年12月,德联资本参与其B+轮融资;

2016年3月,高盛集团投入3700万美元,是公司的C轮投资;

2018年5月,启明医疗完成最新一轮战略投资,获得德弘资本、同创伟业和集素资本的共同投资。

“投资人给的压力挺大的,听说香港这公司更火,可能给的估值更高,这也符合投资人的预期,”上述业内人士告诉贝壳社。

这一点从心脏病介入治疗领域的先健科技此前赴港上市经历中可窥一斑。先健科技由訾振军与人合伙创办,2011年该公司正式在港交所上市,目前市值已超65亿港元。

虽然在先健科技完成上市的同时,訾振军选择了退出,但对于已有相关上市经验的訾振军来说,推动启明医疗赴港上市不无可能。

二、未来:危与机

其实除了港股和科创板,此前业界普遍认为,启明医疗甚至有赴美上市的足够动机。

这背后藏着启明医疗走向全球的野心。訾振军在此前接受媒体采访时就提及:“启明医疗的愿景是成为全球结构心脏病领域的领导者。”

訾振军于2009年成立启明医疗,这位典型技术在身的创业家,曾研发出先天性心脏病介入治疗封堵器及下腔静脉血栓滤器产品,并将产品成功引入国际市场。此外,其也是中国冠脉PTCA球囊、冠脉支架、主动脉瘤覆膜支架、左心耳封堵器的主要设计者。

在他的带领下,启明医疗定位于中国领先的经导管心脏瓣膜医疗器械企业。在TAVR(经导管主动脉瓣置换术)这一领域,目前启明医疗研发的全球第一款自膨式肺动脉瓣膜——经导管肺动脉瓣膜产品VenusP-Valve已在近20个国家和地区的27家医疗中心完成178例植入。

心脏瓣膜病是我国一种常见的心脏病,且随着人口老龄化加重,老年性瓣膜病以及冠心病、心肌梗死后引起的瓣膜病变也越来越常见。但传统主动脉瓣置换(SAVR)外科手术,由于需手工更换瓣膜,手术时常往往多达3-4个小时,且手术创伤大风险高、术后恢复慢。因此,具备创伤小,安全性更高,适用人群广,术后恢复快等优势的主动脉瓣膜置换(TAVR)逐渐成为国际上主动脉瓣膜疾病的主流治疗方式。

不过,该治疗方式价格昂贵,一例TAVR手术往往需要至少280000元人民币,且对设备和设施要求极高,因此全国只有少数医院能够进行TAVR手术,渗透率较低。根据可查阅数据,截至2018年底只有80 余家医院具有 TAVR 手术经验,2018年全年仅0.1%的合资格患者接受了TAVR治疗。

从市场端来看,生物介入瓣膜在我国起步较晚。公开数据显示,人工生物心脏瓣膜在美国的市场占有率已超过75%,而中国这一数字在还不到5%。与此同时,目前爱德华与美敦力瓜分了全球TAVR 65%与30%的全球市场,中国市场一度也只有爱德华在注册。

直到2017年,启明医疗参与研发的国产的TAVR瓣膜Venus A获准上市,打破这一领域被国外垄断的僵局,并取得国内市场的绝对优势地位。

2018年,启明医疗通过经股动脉路径植入瓣膜超过2000例,是其竞争对手植入数量的10倍。而根据弗若斯特沙利文的资料,按2018年TAVR产品植入量计,启明医疗在中国的市场份额达79.3%。

凭借高壁垒硬核技术在国内市场脱颖而出,启明医疗却也并未放弃将视野瞄向全球的初心。在资本运作层面,启明医疗可谓在全球频频出手:2016年4月,启明医疗全资收购德国 Transcatheter Technologies 公司;2017年6月,启明医疗全资收购美国瓣膜球囊成形术产品供应商 InterValve 公司;2018年12月26日,启明医疗宣布完成了对TriGUARD 3脑保护装置生产商Keystone Heart有限公司的收购,深入美国和欧洲市场。

基于以上商业化及资本运作,招股书显示,启明医疗此次募资用途为VenusA-Valve、VenusA-Plus、VenusP-Valve正进行的研发或计划的商业化提供资金,以及为有关收购Keystone的代价付款及其他交易开支提供资金。

VenusA-Valve是启明医疗的核心产品。该产品于2017年4月获批上市,作为首个获NMPA批准及在中国上市的TAVR产品,其专为治疗主动脉瓣狭窄或主动脉瓣返流患者进行而设计。

启明医疗产品管线

(数据来源:招股书)

不过从招股书来看,VenusA-Valve也是启明医疗销售收入的主要来源。2017年、2018年及截至2019年5月,VenusA-Valve的销售收益分别占全部收益的95.4%、98.6%及99.4%,存在产品销售过于单一的风险。

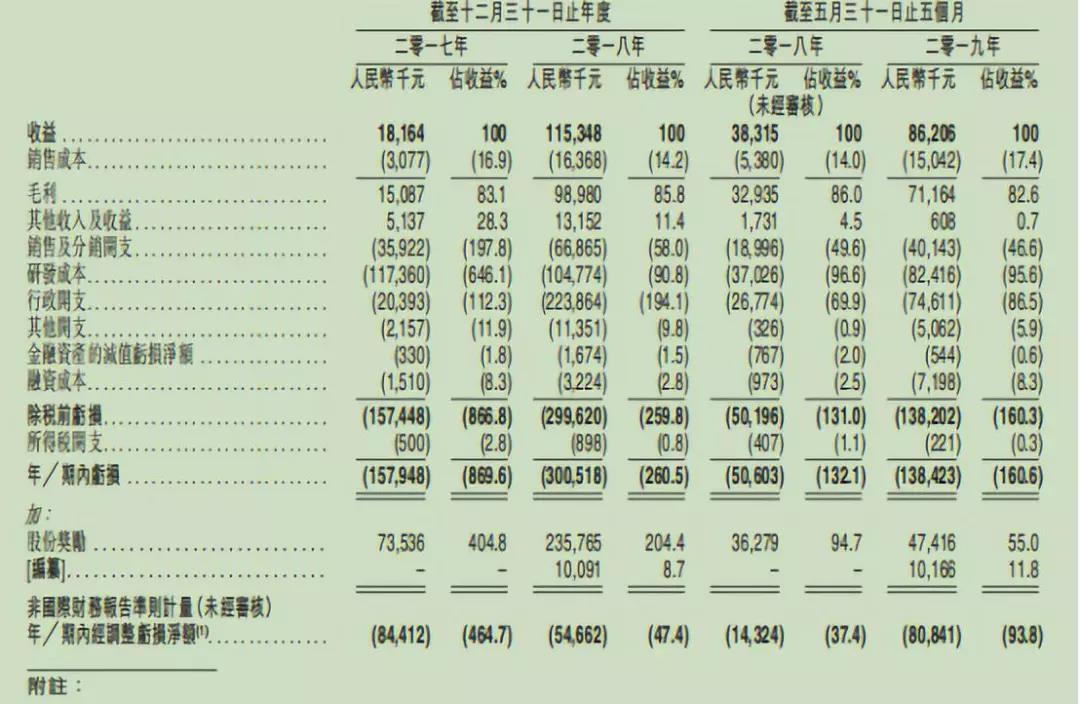

此外,在盈利能力上,2017年启明医疗收入为1816万元,2018年收入达1.15亿元,2019年半年度收入862万元,从净额来看,启明医疗自成立以来已产生亏损净额,且可见未来可能产生亏损净额。

启明医疗财务状况

(数据来源:招股书)

这意味着,接下来随着市场VenusA-Valve同类产品的获批,启明医疗将面临竞争加剧的风险,因此核心产品的商业化能力,以及其他在研产品未来能否有新的突破等等也就变得至关重要。

接下来,启明医疗是否能够不断创新产品,提高自身商业化拓展能力?其在科创板以及资本市场又将有着怎样的动向?贝壳社将保持关注。

文章评论(0)